本期项目速览关注新兴的L2生态zkSync的头部Dex之争,尝试回答以下问题: - 为什么有必要关注zkSync和它的Dex赛道? - 目前zkSync的交易赛道项目情况如何? - 众多竞争项目的成色如何,各有什么优势,谁更有可能胜出? 以下文章内容为笔者截至发表时的阶段性看法,可能存在事实、观点的错误和偏见,仅作为讨论之用,也期待来自其他投研同业的指正。

Contents

为什么要关注zkSync和它的Dexs

zkSync:L2大年,头部L2的有力竞争者

2023年是L2大年。

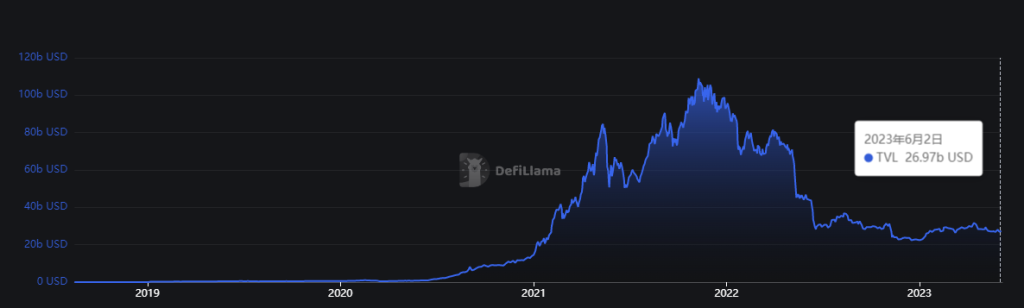

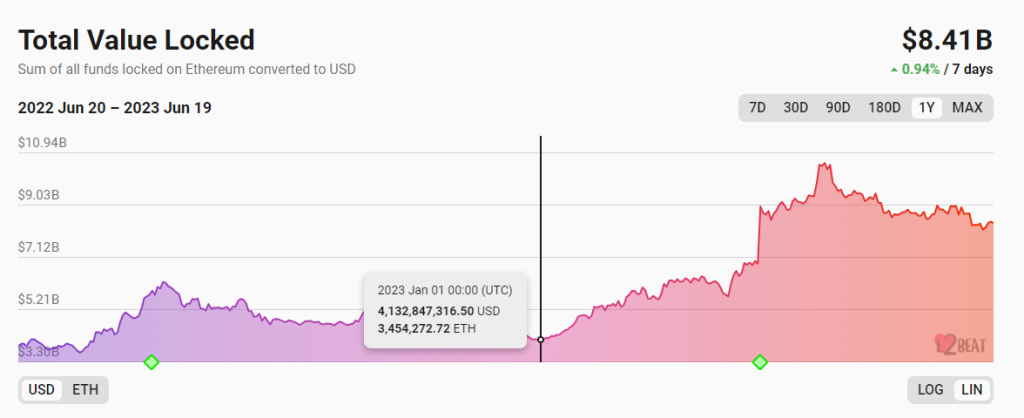

业务数据方面,在以太坊为代表的各条公链的TVL仍然保持低位的同时,L2的TVL在今年快速增长,连破新高。

来源:https://defillama.com/chain/Ethereum?tvl

来源:https://l2beat.com/scaling/tvl

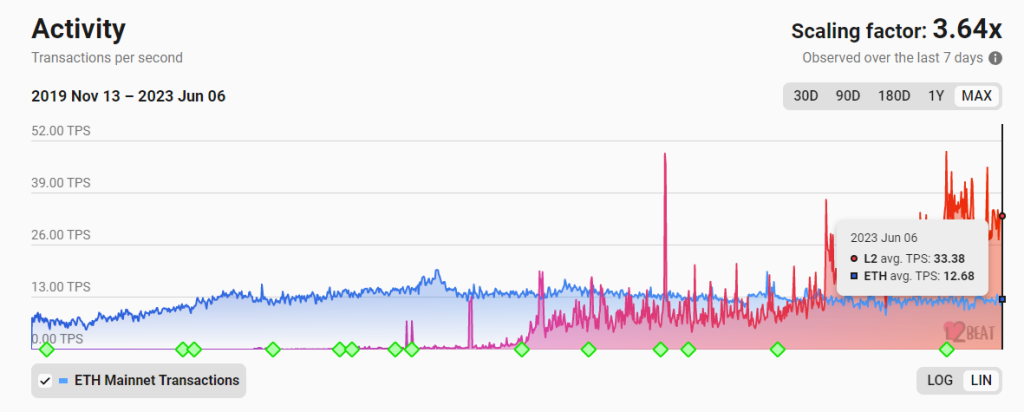

除了链上资金之外,链上的活跃数据同样印证了这一点,自去年10月L2的实际TPS有效超过以太坊之后,今年该数据进一步迅速上升,目前L2网络的实际TPS已经是以太坊的3倍左右,未来这个数据显然还会继续攀升。

下图:L2实际TPS与以太坊的对比

来源:https://l2beat.com/scaling/activity

除了业务数据之外,今年10月来临的坎昆升级还将大幅降低L2的费用成本,推动用户和应用进一步向L2迁移。

就竞争格局来说,L2与L1类似,由用户、开发者和资金构建而成的网络效应之强大,在Web3世界仅次于稳定币,先发优势非常明显。

OP Rollup领域,Arbitrum和OP两强格局初定,未来尚可一战或许还有Coinbase基于OP stack构建的L2 Base,但能上牌桌的新玩家短期恐怕不会太多。

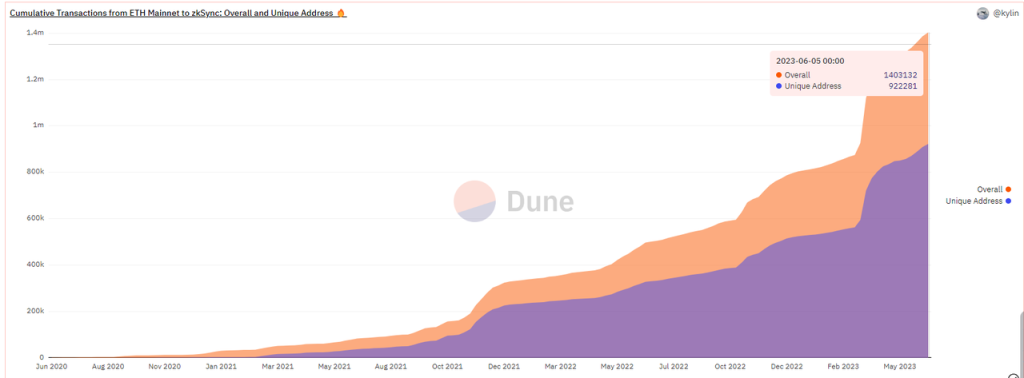

而ZK Rollup领域的大战才刚刚开始,ZK作为以太坊基金会和Vitalik支持的长期方向,势必在未来愈演愈烈的L2战争中占据一席之地。继今年Arbitrum完成空投后,zkSync成为了下一个备受期待的L2空投项目,其TVL和用户活跃数持续上涨,上线不到3个月,已经成为TVL仅次于Arbitrum和Optimism的L2,也是TVL和用户量最大的ZK Rollup项目,目前链上项目类型也在逐渐丰富,既有DeFi基础设施,也出现了如Cheems这样的meme项目。

整体来看,zkSync已经在ZK L2的竞争中占得先手。

Dexs:用户和资金汇聚的基础设施

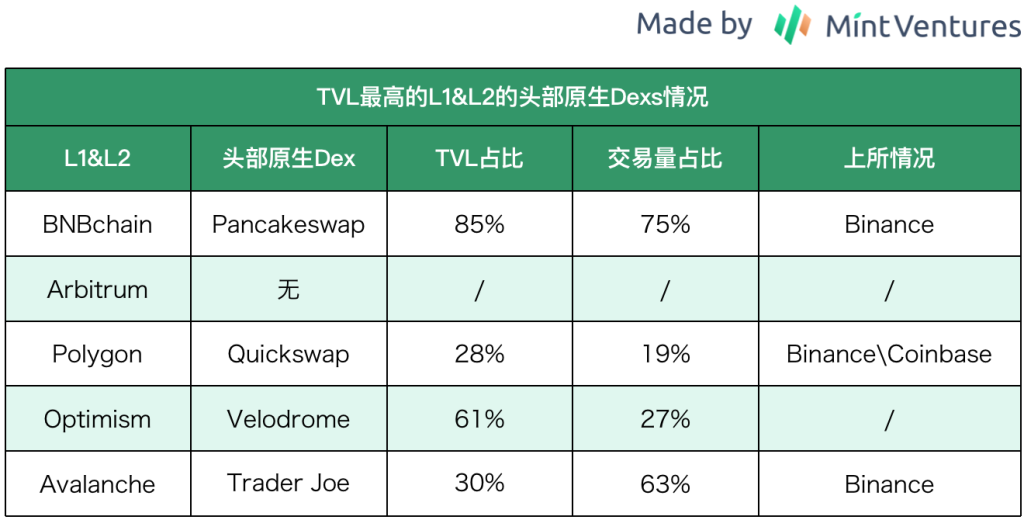

Dex、借贷和稳定币,是L1&L2最基础的金融三件套。但我们参考过往L1和L2的发展情况,很容易发现各条链的头部“原生Dex”往往只有一个,笔者此处对“头部”的定义标准有两条,至少满足一条:

- TVL和交易量等业务数据远高于竞争对手,至少一项市占率超过50%

- 代币已登陆币安等一线交易平台

数据来源:Defillama 时间:2023.6.7 制表:Mint Ventures

作为所在链的头部Dex,相对于其他竞争者享受着更多优势,比如:

- 心智占位靠前,更容易成为用户交易和做市行为的优先平台,并有更高的信任度

- 商务优势,更容易获得其他合作方的青睐,成为流动性布置的第一站或是合作launchpad业务

- 流量便利,头部Dex在各类业务排行榜、资讯、研报中都更容易获得提及和引用,获得更多免费曝光和自然流量

- 领先的流动性和交易量形成的跨边网络效应优势

- 代币更容易登陆头部Cex,收获流动性溢价和更多的持币用户

zkSync作为较新的L2生态,用户、资金、开发者都在增长的早期,各赛道的市场格局也尚未固化,其他链的品牌项目还没有完成跨链布置(比如Uniswap V3和Aave),原生的项目还有争夺和巩固阵地的时间。

但是,zkSync未来的Dex格局大概率也会像其他L1&L2一样,头部的原生Dex只有一个(或是被Uniswap V3所占据)。

那么问题在于,谁会成为zkSync未来的头部原生Dex?

zkSync Dexs赛道格局

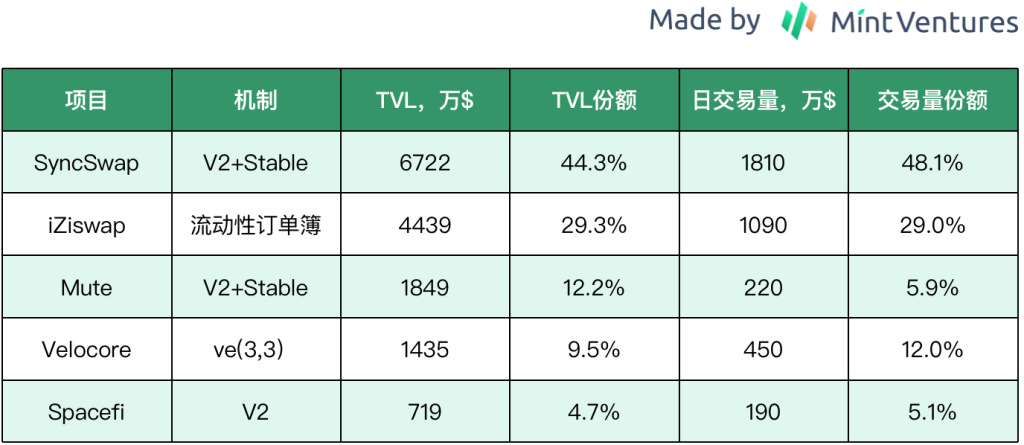

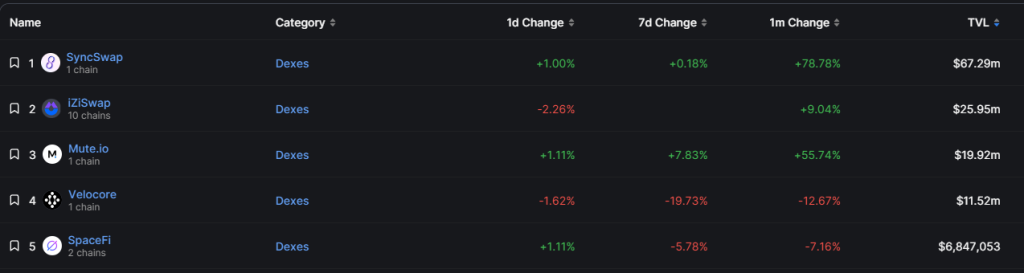

目前zkSync的Dex项目数量众多,采用的机制各有不同,不过从业务数据来看已经出现了市场份额的集中化趋势。

数据来源:Defillama和项目官方数据 时间:2023.6.6 制表:Mint Ventures

PS:此处【份额】以前五Dex的业务总量为基数计算

业务机制上,前5的Dex当中有3家(SyncSwap、Mute和Velocore)采用了V2动态池+稳态池的模型,其中Velocore还在经济模型上采用了与Velodrome类似的ve(3,3)机制,兼营流动性市场业务。

然而从TVL和交易量这两项核心业务数据来看,目前zkSync第一梯队的Dexs是SyncSwap和iZiswap两家,未来的头部Dex最有可能从这两家中诞生。

Syncswap vs iZiswap

接下来笔者将对zkSync生态的这两个一线Dex的基本情况进行梳理和比较,主要覆盖项目的机制设计、业务指标、经济模型和团队情况等。

Syncswap

机制设计

Pool类型

总体来说,Syncswap在Dex的产品机制上并没有太多创新,其采用了ve(3,3)类项目常用的多池机制,目前主要是基于Uniswap v2的Classic Pool(主要适用于汇率波动较大的交易对),以及基于Curve的Stable Pool(适用于汇率稳定的交易对)。

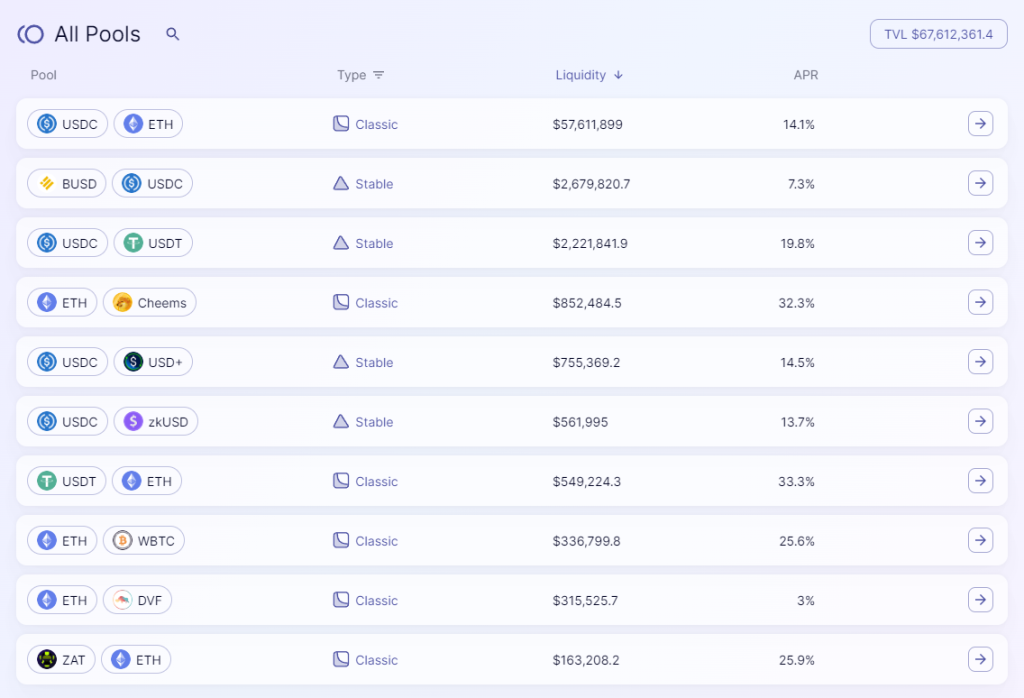

下图:Syncswap的Pool列表

交易费用

Syncswap把自己的手续费机制称为“Dynamic Fees”,但实际上它并非我们理解的动态手续费机制(资产价格波动率越高则手续费率越高,以补偿LP的无常损失),或许更准确的表达应该是“自定义手续费”。

具体来说,Syncswap的手续费包含以下功能:

- 费用可调:不同Pool可设定不同比率的手续费率,上限为10%

- 方向费率:根据交易方向(买\卖)的不同,设置不同的费率,比如买0.1%,卖0.5%

- 费率折扣:基于代币抵押获得交易手续费的减免

- 费用分配代理:可以直接将Pool的费用分配给外部地址

可见,Syncswap的Dynamic Fees实际上与“动态”无关,只是自定义的权限更加丰富了。

业务表现

我们从交易量、用户数、流动性、交易费(LP费用和协议收入)四个角度对Syncswap的业务情况进行统计分析。

交易量和用户数

Syncswap本身没有提供完整的交易量数据看板,基于链上数据对Syncswap的7日和30日交易量进行统计,其近30日(2023.5.8-6.7)的交易量为431,351,415$,对应日均交易量14,378,380$;7日(2023.6.1-6.7)交易量为103,743,812$,对应日均交易量14,820,5444$。

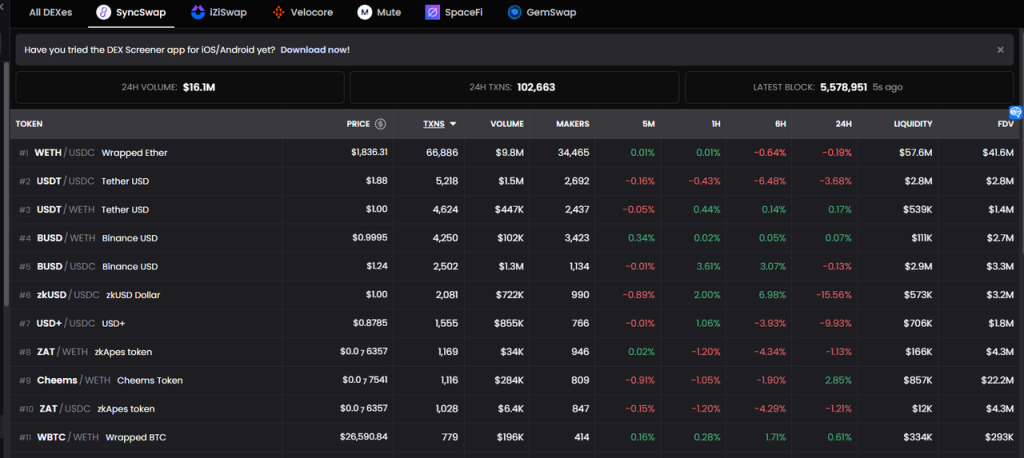

以上交易数据与Dexscreener的24小时交易量统计,以及官方各Pool的24小时交易量统计大致吻合。

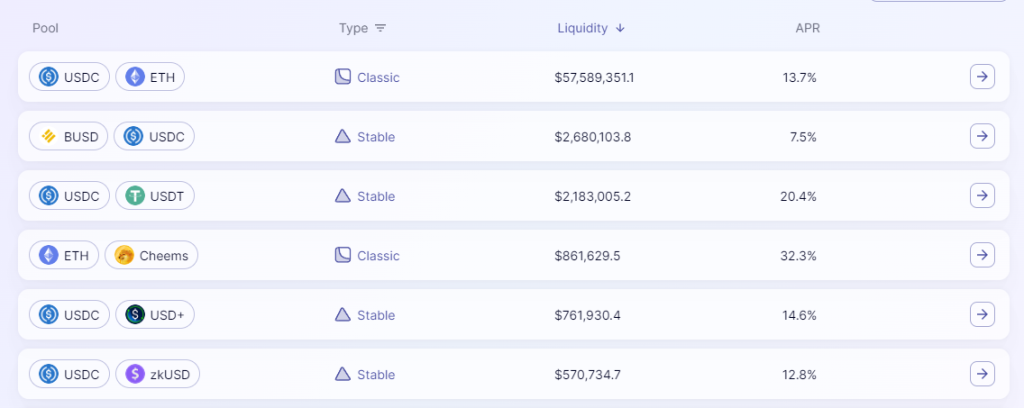

下图:Syncswap24小时交易量

来源:https://dexscreener.com/zksync/syncswap

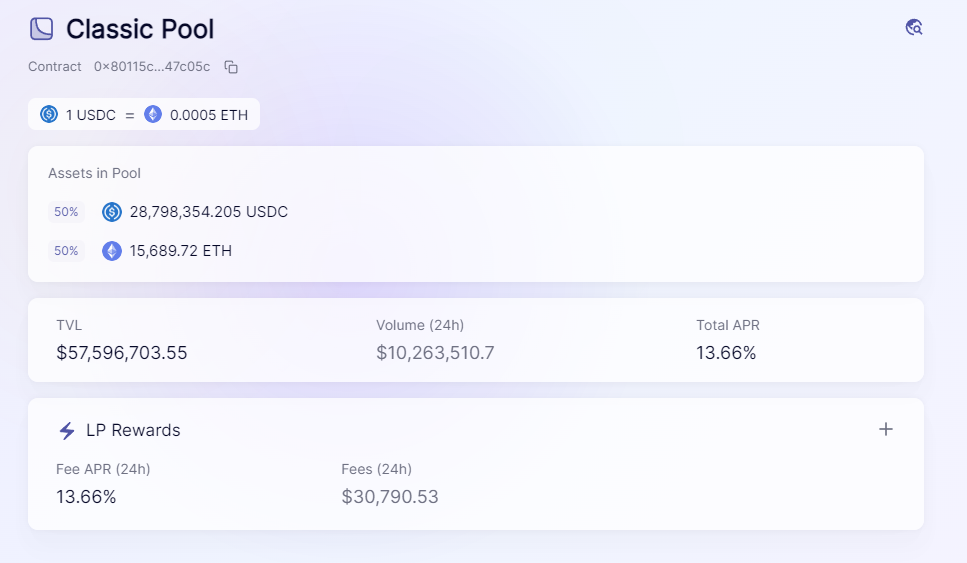

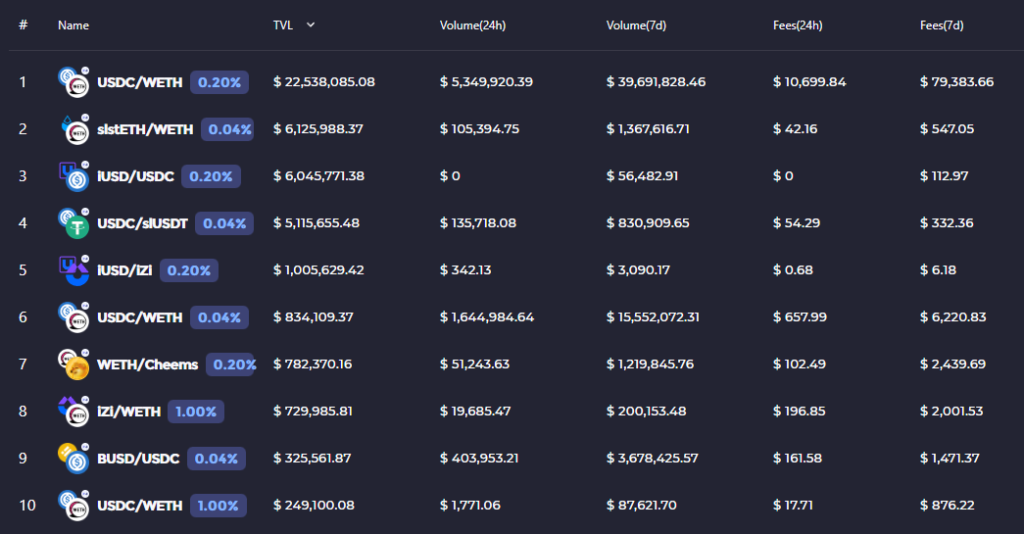

下图:Syncswap交易量最大的Pool业务数据,日交易量约1000万$

而交易量构成中,其中ETH-USDC的Pool占到了大头份额,为60.8%,其次是稳定币,真正的zkSync原生资产交易量占比还不到5%。

同样基于链上数据, 2023.5.8-6.7 Syncswap的月活跃地址数为843692,6.1-6.7的周活跃地址数为247814,而截至6.5日zkSync的独立地址数为92.2万,这也意味着近91.4%的地址在一个月与Syncswap有过交互。

来源:https://dune.com/dev_1hermn/zksync-era

流动性

Syncswap的流动性总量为6761万$,其中ETH-USDC Pool就占到了5761万美金,占比84.5%。

流动性前10的Pool中,zkSync原生的非稳定币资产为Cheems(meme)和ZAT(NFT),占比仅为1.5%。

交易费和协议收入

笔者对6月9日的Syncswap交易量前10的Pool的协议收入进行了统计,具体如下:

根据上表,可以发现ETH交易对的协议收入占比达到了90.6%,是手续费和收入的大头。此外,Syncswap对Cheems和USD+(Tangible的稳定币)的手续费分成比率仅为10%和20%,将大部分收入让利给了LP,有明显的争取这部分流动性的意图。

难能可贵的是,目前Syncswap还没有发行代币,启动流动性或交易补贴,属于比较少见的能实现正收益的DeFi项目。当然,这与zkSync和Syncswap目前均尚未发币,有大量空投猎人在进行交互有较大的关系。

经济模型

Syncswap虽然尚未正式发币,但是已经公布了代币的部分信息,其代币为SYNC,总量1亿枚。

代币规则上,Syncswap部分参考了Curve的ve模型,持币用户需要将SYNC转换为veSYNC之后才能获得代币效用,包括:

- 投票治理

- 协议费用分红

- 交易费打折

但在具体的解锁机制上,又与Curve有所不同,veSYNC选择解锁后有6个月的线性解锁期,其中50%的代币可以在选择解锁后的第20天获得,剩余的50%则继续线性解锁。

尽管如此,Syncswap的代币经济模型披露仍不完整,比如代币分配的比率,释放的速度,以及ve模型是否用于指导代币的Pool排放等,均没有提及。但就目前项目的整体机制来看,Syncswap比较像一个ve(3,3)的Dex项目。

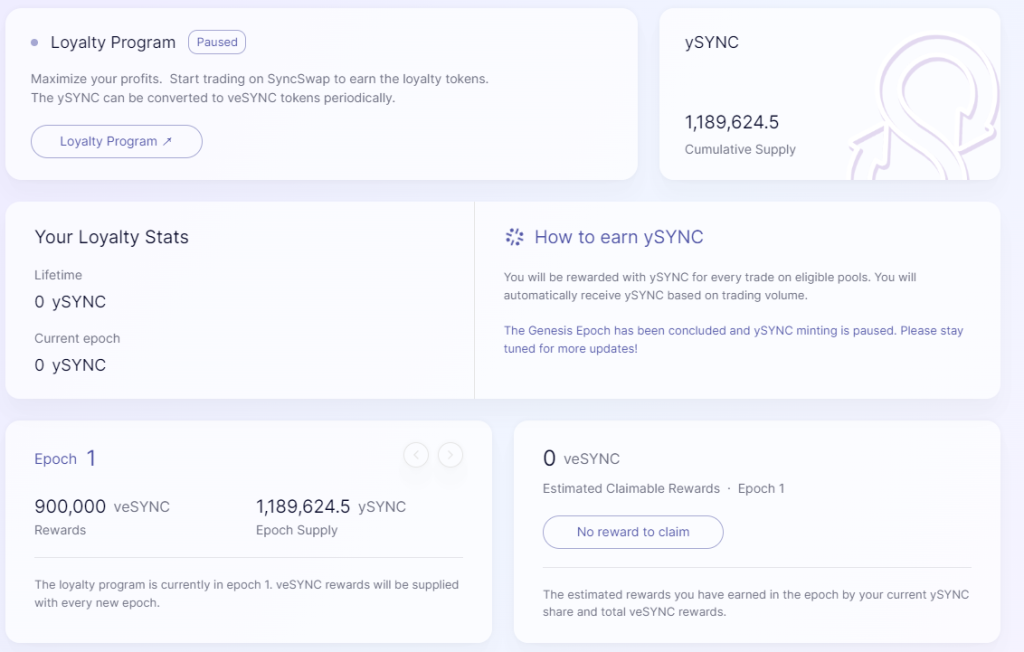

此外,虽然SYNC代币并未上市,但是Syncswap已经推出了代币激励活动,即“Loyalty Program”(忠诚计划)。该计划激励的主要对象是特定交易对产生的费用,类似于“交易挖矿”。

来源:https://syncswap.xyz/rewards

忠诚计划的代币挖矿规则如下:

- 用户在指定交易对进行交易,产生的交易费用越多,获得的活动奖励凭证代币ySYNC就越多,ySYNC获得数量=用户贡献的交易手续费

- 一个计划周期称之为epoch,除了创世epoch(epoch1)为一个月,后续epoch均为一天

- 用户基于ySYNC兑换奖励,但奖励以veSYNC发放,用户如果需要卖出则先要解锁veSYNC

忠诚计划的创世epoch为今年4月10日-5月10日,总奖励为90万veSYNC,最终参与用户获得的ySYNC为1,189,624.5,这意味着活动期间用户在指定交易对上共支付了1,189,624.5$的交易费,对应1veSYNC的获得成本≈1.32$。

不过,目前忠诚计划已经处于暂停状态,总共就进行了一期。

团队和融资

Syncswap的团队处于匿名状态,团队规模和人员均不明确,目前也没有披露过融资消息。

iZiswap

机制设计

iZiswap是iZUMi Finance的产品之一,iZUMi是一个提供多链的流动性服务(Liquidity as a service,LaaS)的DeFi项目,iZiswap是其流动性服务的Dex产品,其外目前已上线的其他产品包括:

- LiquidBox:围绕集中流动性(Uni V3及其衍生模式)机制的流动性激励服务,可以帮助项目方根据价格区间自定义流动性激励

- 债券融资服务:为项目方提供类似于传统金融里的可转债的融资方式

本文主要聚焦zkSync生态的头部Dex竞争,因此将主要关注与此相关的iZiswap在zkSync网络的情况。

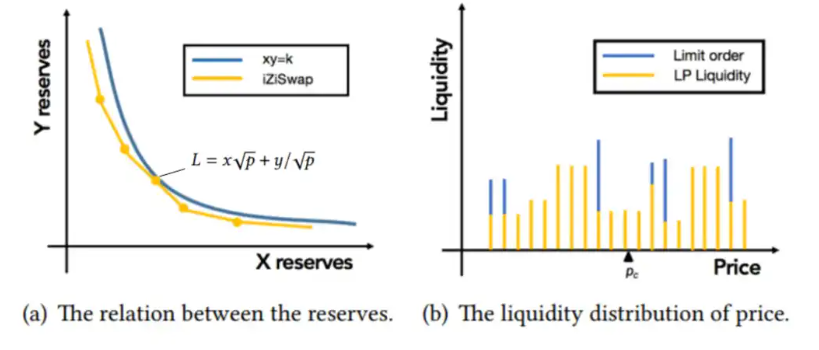

iZiswap的主要创新在于DL-AMM的提出和实现。

DL即Discretized Contentrated Liquidity(离散集中流动性),DL-AMM没有使用恒定乘积公式,而是将流动性放在离散的不同价格点上,每一个价格点遵循恒定加和公式L = X* √ P + Y/ √P 。

无数离散的价格点相连,构成了完整的类似 Uniswap 的 AMM 价格曲线,下图左。

来源:https://assets.iZUMi.finance/paper/dswap.pdf

DL-AMM 中的流动性将分为两类:LP 流动性,以及限价单流动性,两者组合在一起,在不同的价格区域上叠加分布,见右图。

前者是双代币流动性,而后者是单代币,目标是在特定价格换取另一个代币,一旦达到目标价格就会被换取,且不会被换回(Uni V3也可以通过挂小区间的单边流动性实现限价单逻辑,但是价格返回时会被换回原代币),会保留在合约内直至用户提取。

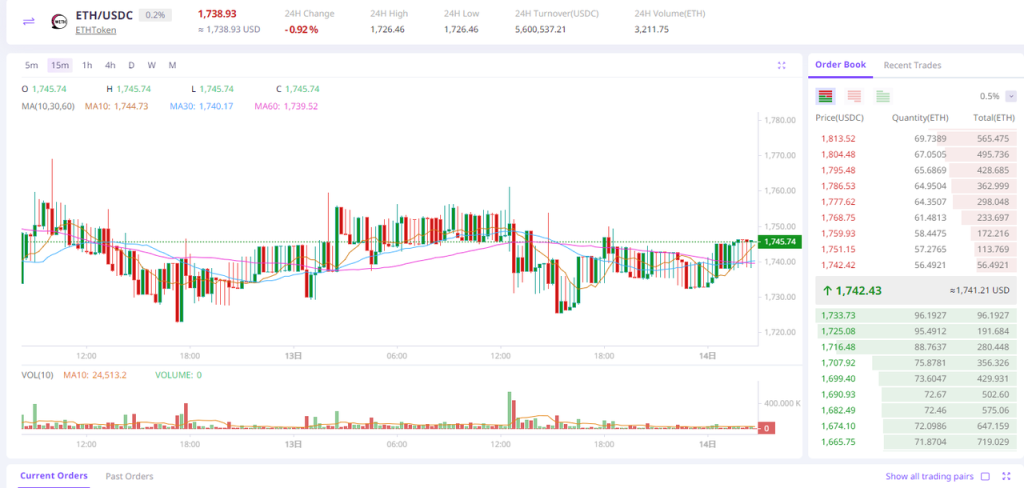

此外,基于iZiswap流动性点状分布的特性,其还提供了订单簿的交易界面版本(iZiswap Pro),为用户提供近似于CEX的交易体验。

来源:https://iZUMi.finance/trade

说到流动性订单簿,很容易联想到更知名的Dex项目Trader Joe,其在2022年11月推出了Liquidity Book(简称LB),同样将流动性点状分布,具体的价格点位上流动性同样采用恒定和公式而非恒定乘积。

关于Trader Joe的具体情况,可以阅读笔者的研报《借Arbitrum迎来第二春?全面解析Trader Joe业务现状、代币模型和估值水平》。

而实际上,Trader Joe的流动性订单簿概念很有可能发轫于iZUMi提出的DL-AMM,iZUMi对于DL-AMM的论文《iZiSwap: Building Decentralized Exchange with Discretized Concentrated Liquidity and Limit Order》发布于2021年11月,而iZiswap上线时间为2022年5月(首发于BNBchain),均远早于Trader Joe的LB功能上线,Trader Joe也在其V2白皮书中标注了对iZUMi的致谢和参考。

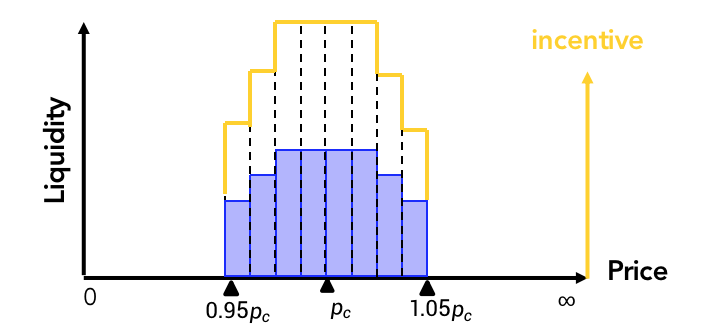

除了DL-AMM之外,iZUMi还设计了基于集中流动性的流动性激励服务LiquidBox。基于V2的流动性挖矿激励很简单,用户将LP凭证质押即可获得代币奖励,这等于是在激励全部价格区间的流动性。但V3、DL-AMM和BL这类集中流动性的激励设计则要复杂得多。

假设一个价格为100美金的代币,某LP用1000$在95-105美金区间提供流动性,另一个LP同样用1000美金在10-20美金区间提供流动性(单边挂单),前者的流动性的利用效率远高于后者,如果参考V2的模式直接按照流动性价值提供同样的奖励,显然是不合理的。

LiquidBox对于用户来说,是他们存入流动性和领取激励的地方,而对于激励方(通常是代币项目方和iZUMi)来说,可以将获得的流动性进行差异化的区间分配,达到项目方想要的流动性目标。

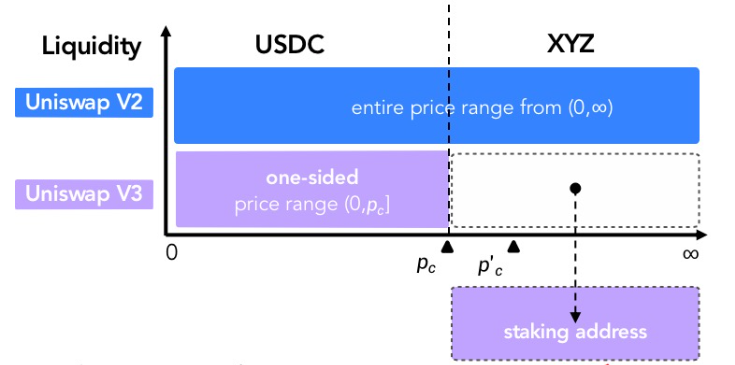

LiquidBox的方案是提供三种方案,由流动性的激励方(通常是代币项目方和iZUMi)共同决定采用哪一种:

1、单边模式(oneside):用户存入的流动性中的项目代币将不会被存入Pool,而是单独质押,以减少项目代币在池子里的数量,降低上涨时的阻力;另一半价值币(ETH或稳定币)则会被分配在目前的代币市场价格左侧,用于加强下跌时的买盘。这对于项目方来说,实际上实现了“增加代币买盘,减少代币卖盘”的作用。对于用户来说,如果项目代币价格上涨,则不会有“一路涨一路卖”带来的无常损失。当然,如果代币下跌时,由于项目代币高位一直没有抛售,会放大用户因为下跌造成的无常损失。所以这可以理解为一种鼓励用户质押代币不卖,共同(3,3)的做市机制。

下图:单边模式与V2的对比

来源:iZUMi文档

2、固定区间模式(Fix range):这个比较好理解,即对固定价格区间的流动性进行激励,比较适合稳定币和封装资产的激励。

固定区间的激励,来源:iZUMi文档

3、动态模式(Dynamic Range):用户通过提供当前价格(Pc)的(0.25Pc,4Pc)范围内的流动性来参与流动性挖掘。价格范围的宽度也可以由项目方设定,如(0.5Pc,2Pc),好处是围绕市场价格区间会有更好的流动性,但是如果代币价格波动剧烈超出用户初始的做市区间,用户在承担无常损失的同时还需要经常重新提取LP和再质押,有较高的操作损耗。

而在实际情况中,目前活跃的LiquidBox基本都选择了动态模式。

此外,LiquidBox支持Uniswap V3和iZiswap的LP参与质押激励,大多数开启的激励池都在zkSync网络上。

业务表现

交易量和用户数

笔者同样采用链上数据,以iZiswap的同期数据与Syncwap的数据进行对比。其近30日(2023.5.8-6.7)的交易量为195,025,494$,对应日均交易量6,500,849$;7日(2023.6.1-6.7)交易量为60,007,769$,对应日均交易量8,572,538$。

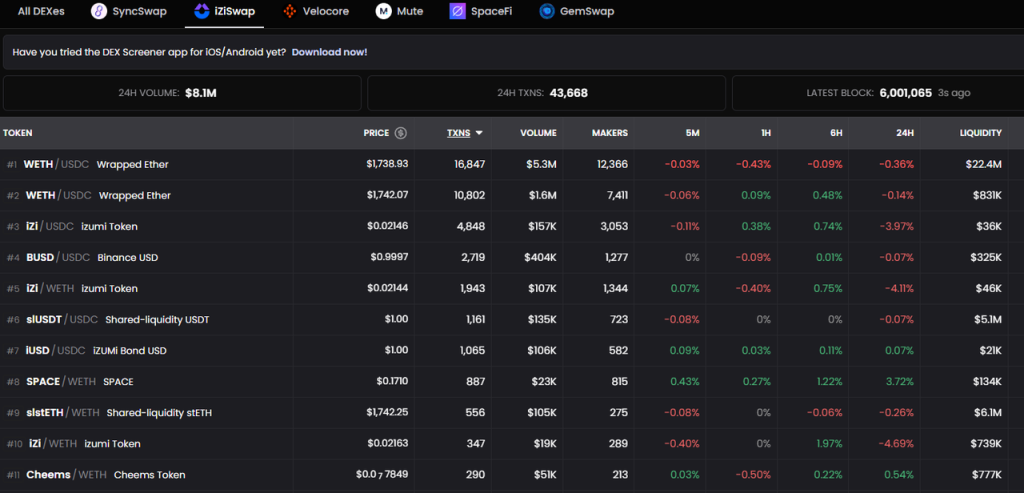

以上交易数据与Dexscreener的24小时交易量统计,以及官方各Pool的24小时交易量统计大致吻合。

来源:https://dexscreener.com/zksync/iziswap

来源:https://analytics.iZUMi.finance/Dashboard

与Syncswap类似,iZiswap的ETH-USDC交易量占比更加极端,两个Pool的交易量占到了日总交易量的85.8%,其次是稳定币和自有代币IZI。

同样基于链上数据, 2023.5.8-6.7iZiswap的月活跃地址数为301,993,6.1-6.7的周活跃地址数为102,938,活跃地址大概是Syncswap的35-40%左右。

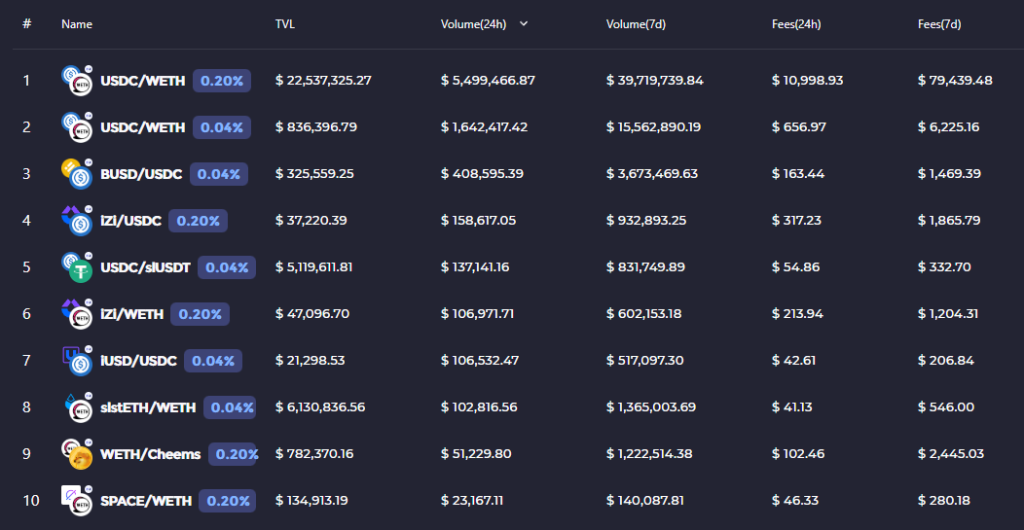

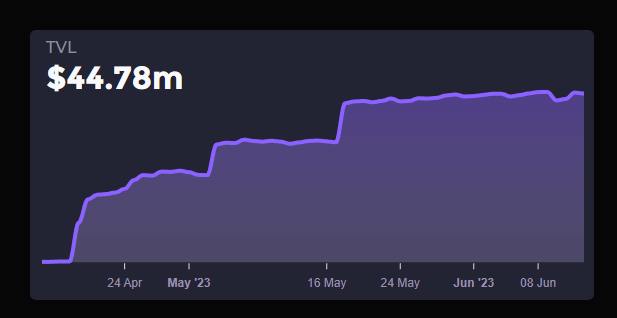

流动性

在流动性的统计上,iZiswap官方提供的数据和Defillama提供的差距很大,官方看板显示的当前流动性为4478万美金,而Defillama的数据显示为2595万美金。

iZiswap官方披露的流动性数据

Defillama对于zkSync上的Dex TVL统计排名

原因在于官方统计的流动性当中,包含了不少iZUMi自身发行的稳定币和封装资产,比如iUSD(债务融资稳定币)和slstETH、slUSDT(基于以太坊抵押物,跨链发行的封装资产),如下图。

然而在目前的市场环境,自营稳定币和封装资产的推广难度很大,因为考虑到资产的承兑有第三方的单点风险,大部分用户和主流defi不太接纳第三方发行的封装资产。同时据iZUMi反馈,目前以slstETH为代表的封装资产仍在准备期,并未正式开始运营。因此,我们在观察TVL时以Defillama统计的数据为准,更具参考性。

提出上面提到的封装和自营稳定币TVL后,iZiswap的TVL与Syncswap类似,ETH Pool的占比达到86.8%。

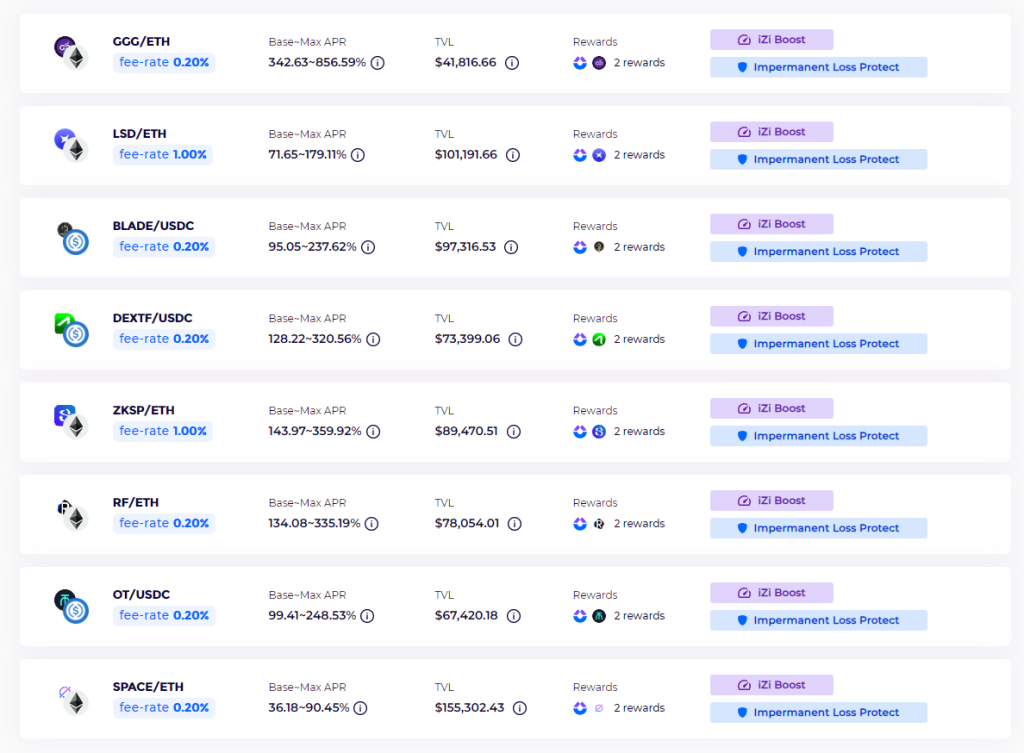

就流动性激励来说,目前iZiswap在zkSync上开启的LiquidBox挖矿Pool数量不少,全部采用了项目方代币+IZI代币双重激励的模式。

来源:https://iZUMi.finance/farm/iZi/dynamic

笔者对当前双挖的代币奖励进行了测算,发现各流动性激励的代币总奖励中大部分是项目方出资占比更多,不过也有少量池子由于项目方代币下跌,IZI代币价值更高。

目前(2023.6.14)IZI在zkSync上的8个LiquidBox流动性激励代币总量为60180个/日,价值约为1208美金。

交易费和协议收入

iZiswap的数据看板展示了各Pool产生的费用情况,以下为周费用前10的Pool排序。

PS:协议分配收入指分配给izi代币用户的收入,为手续费的25%

相比Syncswap11,631.4$的日协议收入,iZiswap的日协议收入是6,312.5$,不过根据代币设计,该收入的50%将用于回购iUSD和作为市场资金,相当于仅有25%的手续费分配给IZI代币用户。

经济模型

iZiswap是iZUMi的一个产品模块,也是目前创造收入的主要模块,就业务体量和发展前景来说,zkSync是目前iZiswap最主要的阵地。

总量、分配和供应量

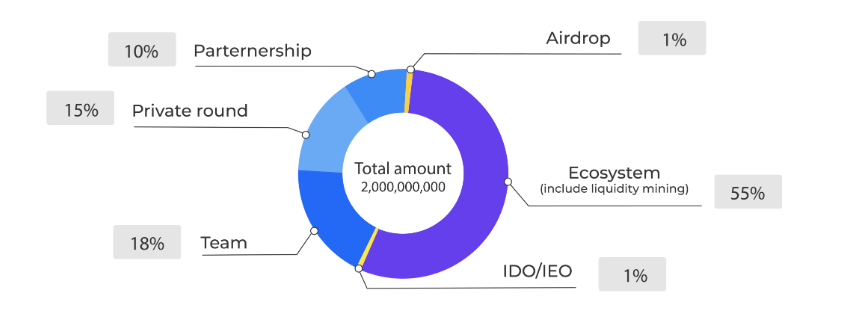

iZUMi的项目代币是IZI,总量20亿,在以太坊、BNBchain、Polygon、Arbitrum和zkSync上均有分布。

其代币分配和释放速度如下:

来源:https://docs.iZUMi.finance/tokens/tokenomics

根据CMC数据,目前解锁代币总量为787,400,000,不过其中276,091,843.3IZI处于ve质押中。

代币用途

IZI的代币规划用途有三:

1.治理投票:用于表决代币排放去向的(暂未上线)

2.质押分红:质押后可以获得25%iZiswap手续费回购的IZI的分配

3.收益加速:质押后可以为自己在LiquidBox的挖矿加速,最高2.5倍,类似于Curve的boost机制

ve模型的Dex代币的内在价值来源主要有两个:1.用于指挥流动性的治理权价值,其价格由对应Dex的流动性价格决定,受到所在链其他项目方流动性采购需求的影响;2.手续费分红的现金流贴现。

目前iZiswap的ve投票功能尚未上线,且交易手续费的分成被债券回购模块分流一半,代币的内在价值受到压制。

团队和融资

根据Rootdata披露的信息, iZUMi Finance的创始人为Jimmy Yin,毕业于清华大学,目前团队人数规模为20+。

根据rootdata披露的数据, iZUMi过往共进行了4轮融资:

- 2021.11:种子轮,210万美金,对应估值1400万美金

- 2021.12:A轮,350万美金,对应估值3500万美金

- 2022.5:通过Solv进行可转债融资,3000万美金,用于流动性运作

- 2023.4:通过Solv进行基金形式募资,2200万美金,用于流动性运作

值得注意的是, iZUMi 最近两轮的融资没有采用直接出售代币的方式,而是采用债券或基金募资的方式进行融资,其融资用途也不仅仅是项目开支团队招募,而是用于流动性运作(做市),运作收益可用于团队收入和支付融资回报。

结论

在zkSync头部Dex的竞争中,产品机制层面Syncswap中规中矩,基本没有让人印象深刻的原生创新,而iZiswap的产品有比较丰富的原生探索,但是否能转化为用户和资金的增长,目前来看尚不乐观。因为从具体业务数据来看,目前Syncswap无论是TVL还是交易量都占据着明显的领先位置,加上其代币尚未分配,项目空投的预期对用户的资金和交易行为有很强的吸引力,享受着更低的运营成本(相反iZiswap每天仍然有代币激励的费用支出)。

不过,双方目前共同面临的问题是zkSync由于诞生不久,有生命力的原生项目数量不足,两个Dex的大部分流动性和交易量都与ETH相关。

未来zkSync上会诞生更多的原生项目,这些项目会选择在哪个平台部署初始流动性?是业务更为领先的zkSync,还是机制玩法更为丰富的iZiswap,这也给后续的竞争留下了一定的悬念。除此之外,Uniswap此前早在2022年10月就投票通过了将V3部署至zkSync的表决,可能随时进入这个全新的市场,带来更大的竞争压力。

我们拭目以待后续的发展。