Contents

1. 报告要点

1.1 核心投资逻辑

- Gelato在开发者服务领域深耕多年,已经形成了比较完善的开发者服务套件,有望结合他们23年底推出的RaaS服务来取得业务上的突破。

- RaaS 项目进入密集发币期,Altlayer、Dymension、Saga都在近期发币,此外赛道内还有融资背景优秀的Conduit和Caldera,RaaS赛道在未来一段时间内有望获得市场的持续关注。

1.2 主要风险

- 收入获取困难。Gelato的两项主营业务:智能合约自动化和RaaS的业务模型决定了其收入获取较为困难

- 竞争对手强大。智能合约自动化领域的Chainlink,RaaS领域的Altlayer、Conduit、Caldera以及Dymension等都构成Gelato强大的竞争对手,Gelato的竞争优势并不足够强。

- 代币用例单薄。

1.3 估值

由于Gelato主营业务所处赛道的收入数据普遍不可得,我们无法进行准确的估值。

从流通市值和全流通市值来看,相比竞争对手,Gelato目前的市值具备一定的吸引力。

2.项目基本情况

2.1 项目业务范围

2.1.1 自动化(Automate)

关于Gelato,Mint Ventures曾经在21年12月份发布过一篇研报,感兴趣的朋友可以前去查看。

在当时,Gelato的的主营业务是“智能合约的自动执行”,具体一点讲即“当条件A发生时,使智能合约执行B操作”,其推出的产品/特性有如下三个:

- AMM限价单(A=token价格达到某个值,B=交易)。Gelato的限价单服务曾经单独推出过产品Sobert Finance,也被PancakeSwap、QuickSwap(Polygon最大Dex)、SpookySwap(Fantom最大Dex)在官方页面直接集成,显示了合作伙伴对Gelato产品的认可。

- 借贷免清算(A=借贷的LTV达到某个值,B=取回抵押物,将抵押物swap为债务,偿还债务)。Gelato的这个特性曾经推出过面向C端的产品Cono Finance,也因为这个特性得到了Aave的Grants,并被Instadapp所集成。

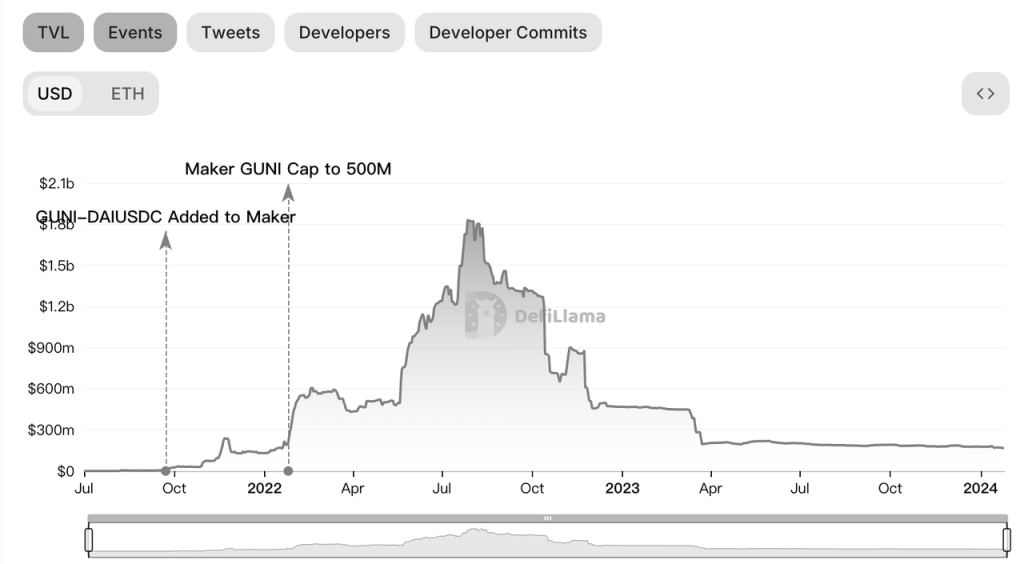

- 针对Uniswap V3的头寸管理工具G-UNI(A=token价格达到某个值, B=调整LP做市区间),MakerDAO在21年9月将GUNI的USDC-DAI LP添加为可以生成DAI的抵押物,GUNI的TVL一度上涨至接近20亿美元。22年,Gelato将GUNI独立为Arrakis Finance,并准备单独发币,不过随着22年MakerDAO业务重心转向RWA,Arrakis的TVL随之明显下降。

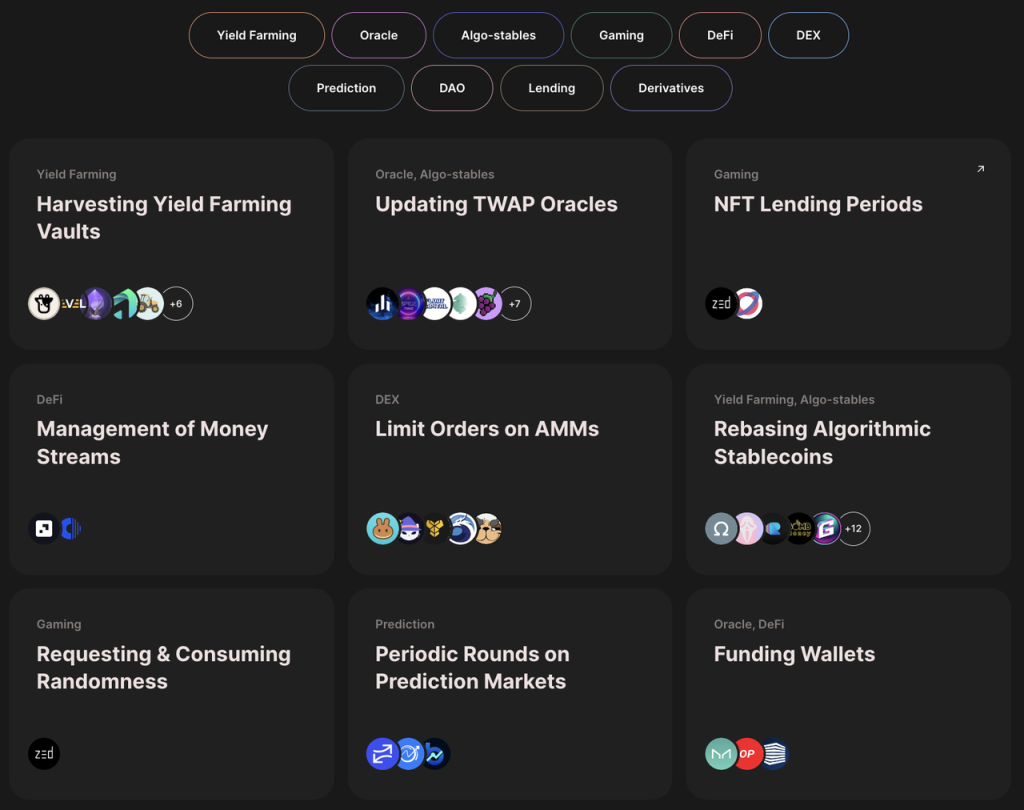

除了上述三个典型功能之外,Gelato的Automate也有许多其他用例,同样得到了诸多DeFi项目的使用:比如帮助Yield Framing协议自动获取收益、更新预言机等等。

总体而言,Gelato的自动化业务给加密开发者和用户提供了诸多有用的产品,带来了许多便利。

Gelato计划在2024年6月将自动化服务升级为「Web3 Function」,将会支持更多的触发条件,使开发人员能够基于任意链下数据(API / 子图等)和计算执行链上交易,这些触发条件会被存储在 IPFS 上并最终提交给 Gelato 执行。

2.1.2 Rollup as a service

Gelato于2023年底正式推出了Rollup as a service(下文简称RaaS)服务。RaaS可以帮助开发者选择恰当的技术栈,从而轻松的部署一条Rollup。随着ETH L2的迅速发展,头部的L2项目都推出了自己的开源框架(Optimism推出了OP stack,Arbitrum推出了Arbitrum Orbit、Polygon推出了Polygon CDK)来帮助开发者来迅速的部署一条Rollup,因而也涌现了一大批如Gelato一样的第三方服务商,来协助开发者们处理“与区块链相关的一些需求”。

尽管RaaS是一个新兴赛道,不过目前的竞争不可谓不激烈,我们会在3.1 行业空间和竞争格局一节中详细分析。

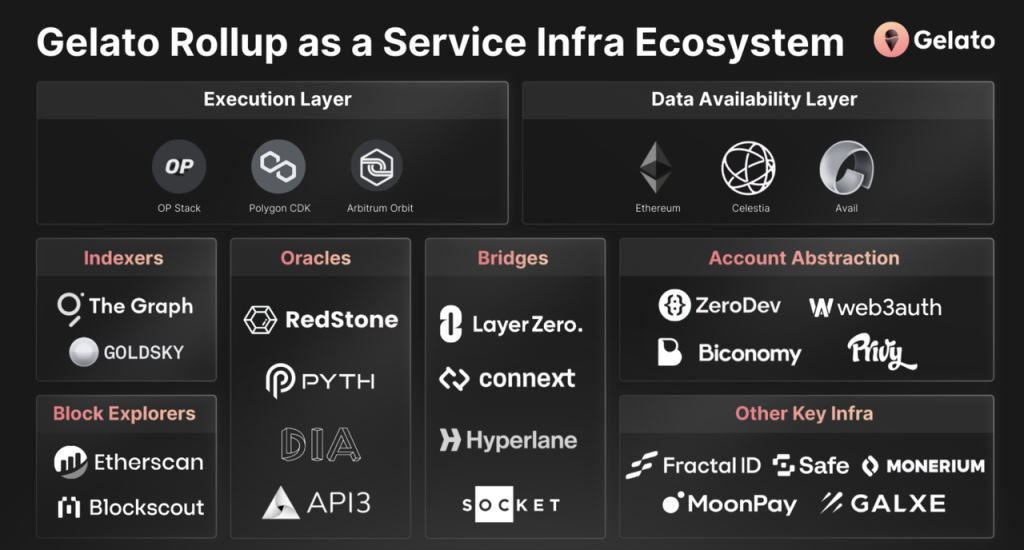

Gelato的RaaS服务目前已经集成了诸多基础设施服务商:

- 在执行层集成了OP stack、Polygon CDK 和Arbitrum Orbit

- 在DA层集成了以太坊、Celestia和Avail

- 在跨链方面集成了Layerzero和Connext

- 在预言机方面集成了Redstone、Pyth和API3

- 在索引方面集成了The Graph和Goldsky

- 其他法币支付方面集成了Moonpay和 Monerium、KYC服务集成了Fractal ID、钱包服务集成了Safe等等

基本上,除了部分业务与Gelato形成竞争的Chainlink,Gelato完成了与绝大部分基础设施服务商的集成,能够给开发者提供比较全面的套件。

Gelato的RaaS目前有2个用户:Astar Network($ASTR)和Lisk($LSK),Astar network在22年1月完成了Polychain领投的2200万美元融资,是日本的著名公链,他们计划使用Gelato的RaaS服务推出基于Polygon CDK的zk Rollup;Lisk则是一个老牌的应用链项目,近期宣布转型成为ETH的L2。

另外一个扩展中的用户是Ape,Gelato已经在ApeDAO的治理论坛提出提案,想要成为ApeChain的RaaS服务商,目前处在治理论坛讨论阶段。

2.1.3 中继(Relay)

Gelato 在2021年推出了Relay服务。Relay服务允许协议代替用户来支付gas,从而降低了将用户引入Web3世界的门槛。

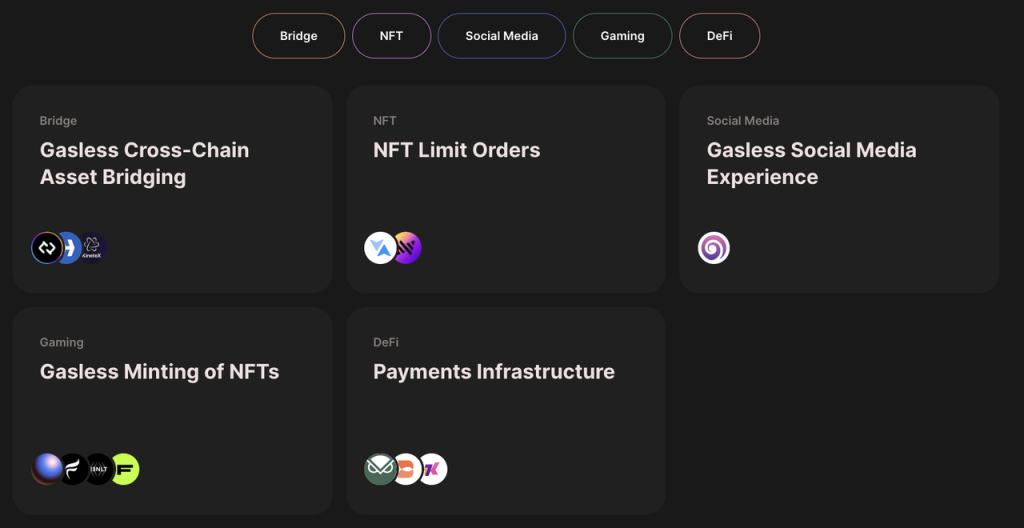

一些典型的用例包括:

- 帮助NFT协议的用户无gas铸造NFT,NFT创作和收藏协议Zora就使用了Gelato的Relay功能。

- 帮助跨链桥协议用户无gas跨链,具体用户有Connext Network和Kinetex。

根据IOSG提供的信息, 2022-2023年,Gelato近一半的业务量来自Relay,Relay网络的收入成为团队度过熊市的关键来源。不过Gelato团队并未公开Relay服务的收入。

2.1.4 其他基础设施服务

Gelato还提供了许多其他的基础设施服务,比如:

- 可验证随机函数(VRF,Verifiable Random Function),给加密世界提供可以验证的随机数服务,可以被游戏、NFT等项目应用。

- 账户抽象(Account Abstraction),依据ERC-4337标准建立的智能钱包

- 多链支付服务1Balance。1Balance可以帮助开发者比较容易的处理各种支付问题,也支撑了Gelato所有业务的支付。

以上的基础设施服务也都被集成到了Gelato的RaaS组件中。在web3开发者服务行业的多年深耕,带来的丰富的开发套件,使得他们可能具备相对其他RaaS竞争者的一大优势。

2.2 团队情况

Gelato的两位联合创始人Hilmar Orth(X: @hilmarxo )和Luis Schliesske(X: @gitpusha )都是开发者,Gelato产品最开始的核心功能都是他们两位编写的。他们两位从读大学开始就是密友,并且在此后一直一同工作,在Gelato之前还曾经共同创办过一家专注于帮助欧洲大公司利用智能合约探索新商业模式的初创公司。后来他们参加了ETHParis, ETHBerlin, ETHCapetetown, and Kyber Defi Hackathon等等一系列黑客松,获得了不错的成绩和影响力。也是因此他们才能拿到Gnosis和MetaCartel的Grants,并创立Gelato Network。

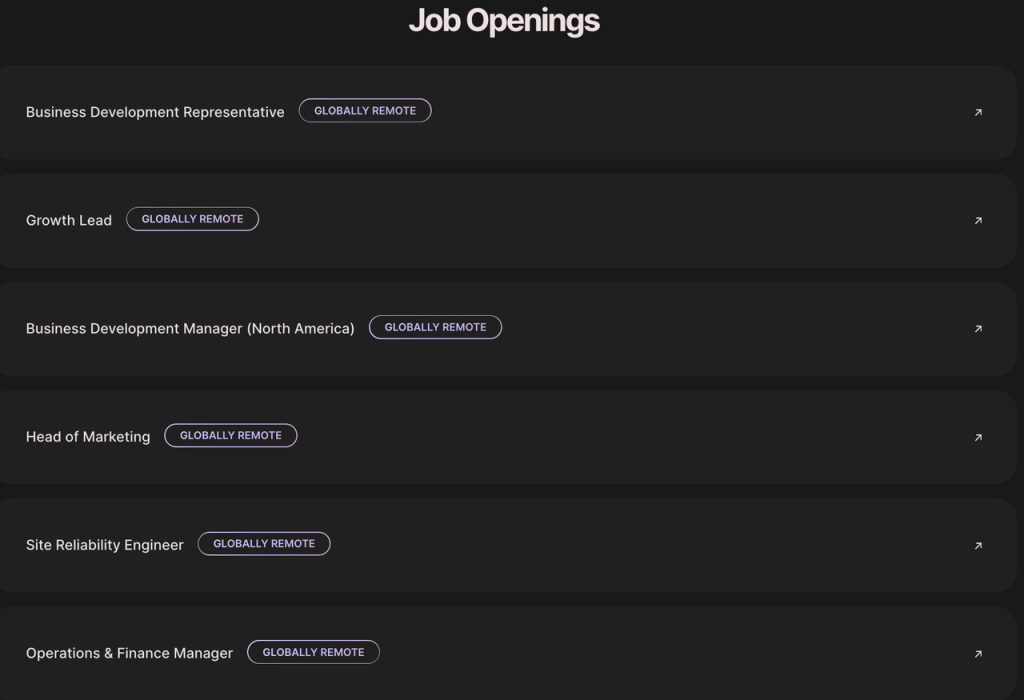

根据Linkedin资料显示,Gelato 团队共有29人,是一个中型的加密团队,并且从官网的招聘情况来看,团队继续在BD和市场方面继续扩展的意愿强烈。

从过往的发展来看,Gelato能够提供比较有用的产品,但是在BD方面的投入却并不多,根据治理论坛的帖子,他们在2022年全年在营销和BD方面的总预算仅为 103600美元。

基础设施类项目在BD和营销方面投入的重要性,我们从Chainlink和Polygon的发展历程可以很明显的看到。能否在BD和营销方面有效地加大投入,可能是Gelato后续发展的一个关键点。

2.3 融资与重要合作伙伴

Gelato一共有过4轮募资,包括3轮私募和1轮公募,具体情况如下:

- 种子轮发生在2020年9月,募资120万美元,投资人:IOSG 、Galaxy Digital、D1 VC、The LAO、Ming Ng、MetaCartel、Christopher Jentzsch。本轮募资对应的$GEL成本为0.019美元。

- 2021年9月,Gelato公布了1100万美元的募资,投资人:Dragonfly、Parafi、 IDEO、Nascent、Stani Kulechov(Aave创始人),本轮募资对应的$GEL成本为0.2971美元。

- 公募也是在2021年9月,募资500万美元,本轮募资对应的$GEL成本也是0.2971美元。

- 在刚刚过去的23年12月,Gelato完成了一轮扩展轮融资,由IOSG领投,并未披露融资金额和融资方式。

除此以外,在项目最初成立时,他们拿到了Gnosis和MetaCartel的Grants。

合作伙伴方面,由于Gelato身处开发者服务这一行业,也有对外提供的RaaS服务,他们的合作伙伴众多,我们已经在上文基本都列示出来。

除此以外,Gelato曾经在2021年获得BNB Chain的Most Valuable Builders iii的优胜者。

3.业务分析

3.1 行业空间及竞争格局

我们将主要分析智能合约自动化服务和RaaS市场两部分。

3.1.1 智能合约自动化服务

关于智能合约自动化服务的市场空间和竞争格局,我们在此前的文章中已经有过比较详尽的分析,目前我们的观点并没有发生变化,在此我们仅摘录核心观点:

Web3的世界内需要自动执行智能合约的场景广泛存在,如定期复投收益、定期支付工资、流动性再平衡等等。对于开发者而言,自己设计和执行整套监控、计算、运行程序需要花费大量的人力成本和时间成本,而自动化服务提供商可以帮助开发者免于“重复造轮子”;对于Gelato等服务提供商而言,给新用户提供服务的边际成本很低,Uniswap的限价单和Quickswap的限价单没有区别,所以此处双方的合作对于双边而言都是更加“经济”的,商业逻辑坚实。

不过问题可能在于,因为本质上Gelato提供的这些服务门槛并不高,开发者愿意支付的费用相对有限,实践中他们遇到的困难可能和web2的自动化服务商IFTTT遇到的很像:“能提供有用的产品,但是愿意付费用的人不多”。

在智能合约自动化领域,目前得到比较广泛应用的主要是两家,Chainlink和Gelato。尽管Andre Cronje创建的Keeper network($KP3R)也曾经着眼于此市场,但是随着时间推移,Keeper network已经基本退出了此领域,KP3R代币的主要用例也变为获取Fixed Forex协议收入。

根据IOSG披露,Gelato目前在智能合约自动化市场的占有率达到了80%,在Web3基础设施龙头Chainlink参与的细分市场里能占据优势实属不易。但遗憾的是,高市场占有率并没有带来稳定的收入,目前产品处于“叫好不叫座”的状态,商业化略显艰难。

从竞争上来看,尽管Gelato要比Chainlink更早的进入这个市场,也占据着目前市场的领先位置,但是中长期来看,Chainlink有相比Gelato更加强大的品牌,更刚需的开发者触达渠道,更丰富的团队资金储备,并且可以与其他自有服务形成交叉销售,Gelato想要在与Chainlink 的竞争中保持领先也并不容易。

3.1.2 RaaS

RaaS是23年以来在基础设施领域一个比较热门的子赛道,近期随着Altlayer上线Binance的Launch Pool,该赛道颇受市场关注。

随着ETH L2的迅速发展,ETH曾经面临的可扩展性问题看似已经通过Rollup而被很大程度上解决。尤其是在即将到来的Dencun升级完成之后,Rollup的成本将会再度有数量级程度的降低,这使得Rollup开始具备了一定大规模商用的推广基础。

以太坊体系目前具备web3领域最完备的基础设施(包括钱包、浏览器、预言机、索引等等),EVM体系内的用户体验也在目前的web3用户中被最广泛的接受。对于应用的开发者而言,相比于自己创建一条链处理诸多与链的运行相关的“杂事”,成为ETH的一条Rollup,从而使得自己专注于应用本身,不失为一个好选择。

一方面,我们看到Coinbase、Consensys、Mantle、Blur等在web3其他领域已经做出非常不错成果的团队,在2023年构建一条链时都选择了L2(与之形成对应的,则是2020年Binance、OKX都是构建了L1)。

另一方面,我们也能看到越来越多本身的L1决定转为Rollup,包括:

- 与Luna有些许相似的稳定币项目Celo,在23年7月提案将他们过渡为ETH的L2

- 2016年就成立的Lisk,在23年12月宣布使用Gelato服务转型为ETH的L2

我们预计在未来,这一趋势仍将持续。而在开发者构建Rollup的过程中,仍然有一系列的问题和权衡需要开发者来考量,比如如何选择适合自己特点的Rollup、如何构建和运行Sequencer、如何解决MEV问题、选择怎样的预言机和索引等等。RaaS服务商作为直接面向开发者的“整合服务提供商”,在这种背景之下显然具备相对稳固的需求。

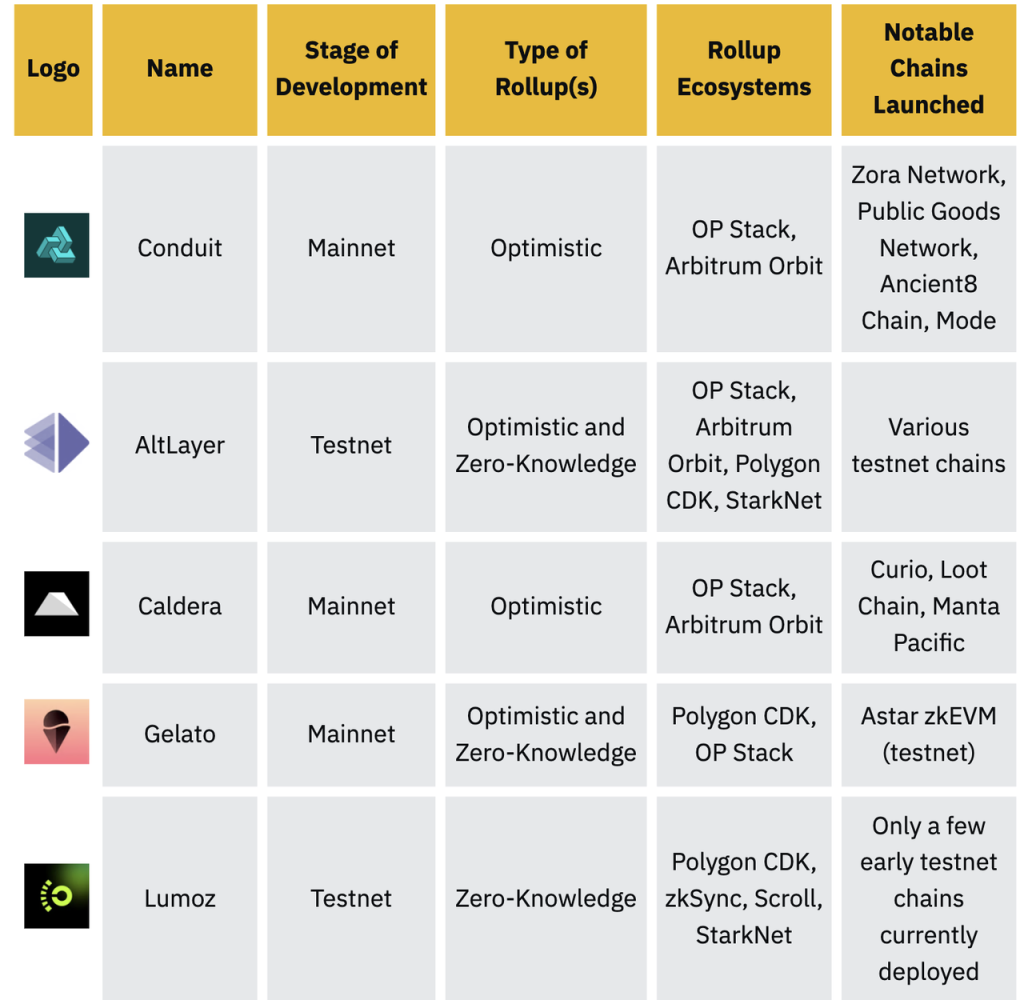

在23年11月,Binance发布了一篇关于RaaS赛道的研报,其中主要提到了Conduit、Altlayer、Caldera、Gelato 和 Lumoz 5个项目,另外四个项目项目可以说和Gelato形成直接竞争。

上述协议都可以看做是以太坊生态,事实上,对于开发者而言,他们的目标是创造一条更加符合他们需求的应用链,而这个链是Rollup还是Cosmos的IBC链他们其实并不特别在意。尽管以太坊系的基础设施比较完善,但是以太坊体系并非唯一选择。

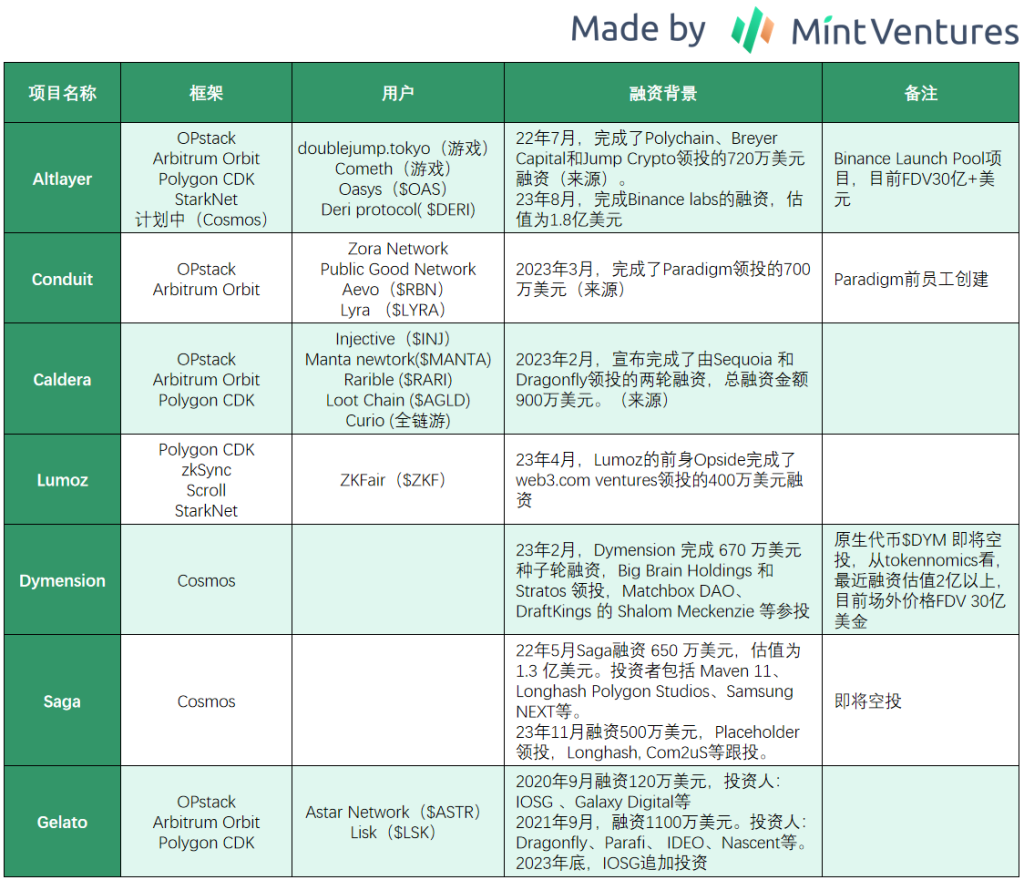

基于以上原因,我们把Cosmos生态的“一键发链”服务商也算作Gelato的竞争对手。Gelato在 RaaS 或者AppChain as a service 领域的竞争对手如下:

(事实上,RaaS领域还有Astria、Gateway.fm、Karnot、Snapchain、Vistara、Zeeve等参与者,篇幅所限我们不做详细介绍。)

从以上项目信息我们可以看出,RaaS赛道虽然是一个新兴赛道,但是场内的玩家已有很多,头部VC都已经参与到RaaS项目中来,竞争不可谓不激烈。进入23年下半年以来,也有越来越多使用RaaS部署Rollup的协议,并且在Altlayer之外,还有Cosmos系的Dymension和Saga临近发币,整个赛道进入一个小高潮。

从目前的几个实际上线RaaS的Rollup来看,提供RaaS服务本身似乎都不收费,几家RaaS服务提供商都是希望从以后的衍生服务中攫取更多价值。

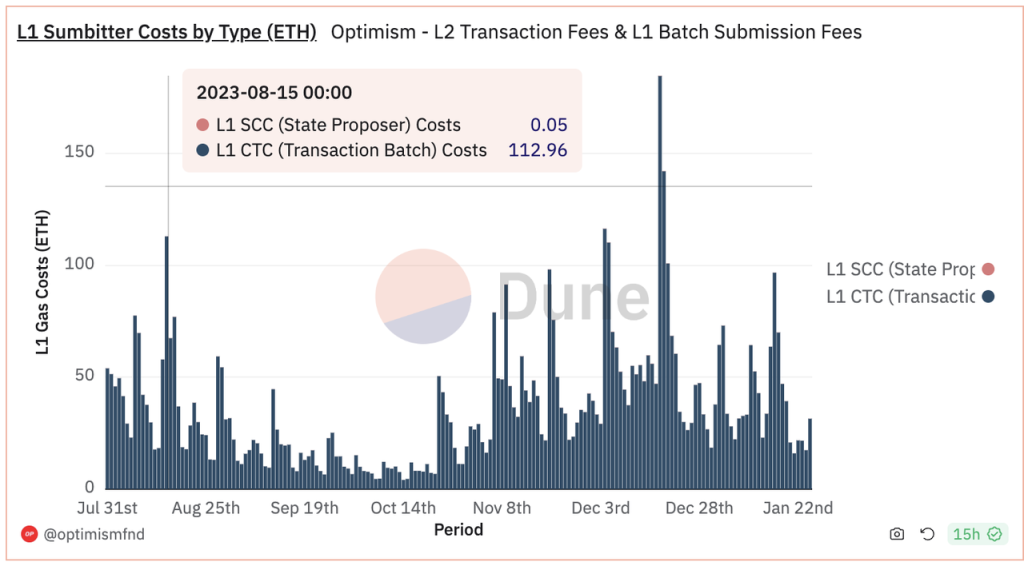

为了探讨RaaS赛道如何获取收入,我们以Optimism为例,来了解Rollup的的收入和成本结构:

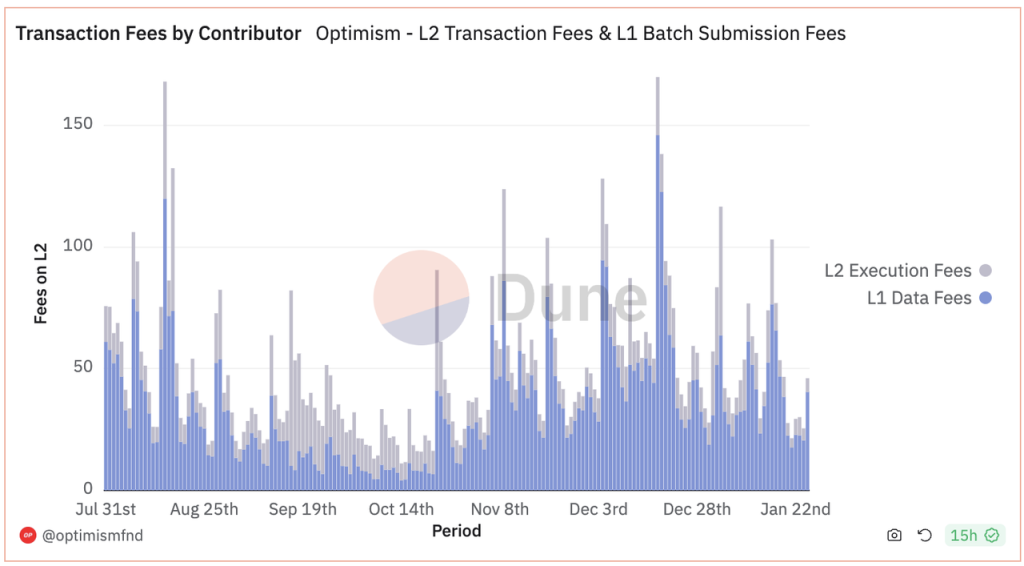

Rollup用户所支付的Gas总体上支付给了如下三层:

- 执行层。执行层直接面向用户,收取用户支付的Gas费用,并向DA和结算层支付费用。

- DA层。DA层为Rollup保证数据可用性,这部分是用户支付gas的最主要去向,也是L2项目成本的大头,除了Ethereum之外,提供DA的还有近期大火的Celestia、Polygon独立出来的Avail以及Eigenlayer。

- 结算层。结算层的问题是能够捕获的费用比较少,Optimism目前每天仅向Ethereum支付0.05ETH左右的结算费用(来源)。

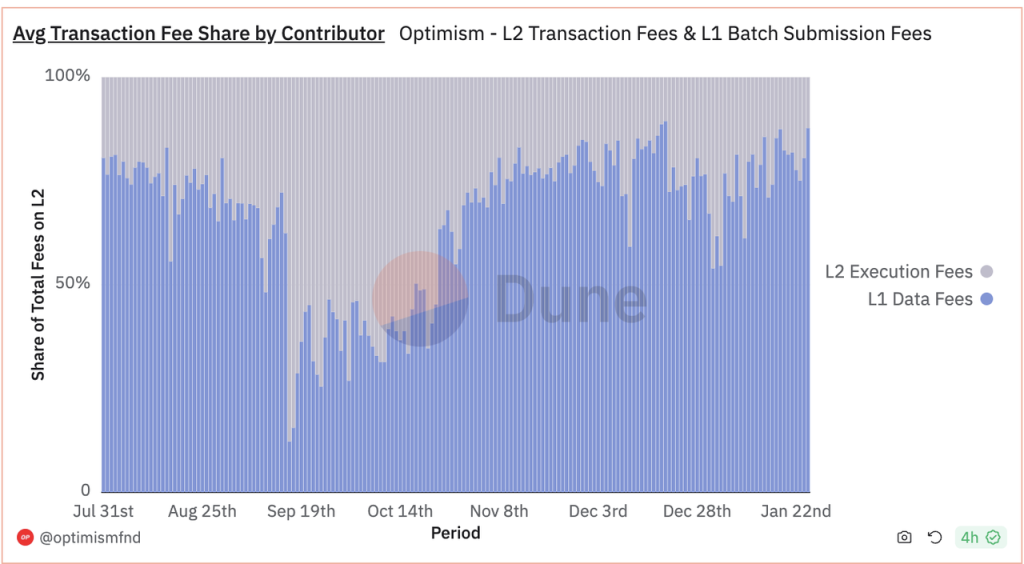

对于Optimism和任何其他Rollup而言,其收入=执行层收入,支出=DA支出+结算层支出,毛利=执行层收入-DA支出-结算层支出。

- 首先从成本项来看,结算层的支出非常少,Optimism目前每天仅向Ethereum支付0.05ETH左右的结算费用

- 然后从总收入来看,由于高昂的DA成本,Optimism的“毛利”空间并不大

我们可以看到,在整个Rollup生态中,DA攫取了最大利润。作为RaaS服务商,他们想要获取收入,需要从上述Optimism的“毛利”(=执行层收入-DA成本-结算层成本)中再抽一成,其难度总体而言是比较高的。

从目前综合的信息来看来看,RaaS可能的获取收入/捕获价值的方式包括:

- 通过托管sequencer、MEV等在执行层获得更多收益,这也是最合理,最有可能的收益来源

- 通过成为Rollup/Appchain的结算层(例如Dymension)来获得收益

- 并不通过用户的交易来收取费用,而是通过集成钱包、浏览器等其他的基础设施,或者其他的技术咨询服务来收费

- 类似传统SaaS的订阅费用

当然还有Altlayer最近与Eigenlayer合作所希望实现的Restaked rollup,他们将$ALT 更多的作为一种经济带宽,通过与Restking的结合来为代币捕获价值,不过这种价值捕获与其提供的RaaS服务本身的关联不大。

总体而言,由于RaaS实际上线的项目较少,收入获取方式也尚未有定数。但是通过对Rollup收入成本结构的分析来看,RaaS的收入获取较为困难。

在竞争方面,由于RaaS服务商的用户是开发者/项目方,如何吸引开发者/项目方是RaaS服务商的主要发力方向。尽管不同的RaaS服务提供商都有不同的技术特点,但是RaaS服务商所能提供的服务,很大程度上由底层框架决定,所以我们认为RaaS服务商所提供的服务总体上呈现出明显的同质化特点。

在相对同质化的服务内容之下,项目本身的影响力可能是决定一个重要因素。

对于未发币项目而言,主要看领投资本。一方面,领投资本的背书对于开发者/项目方可以很好的降低使用服务的心理门槛,提升其使用服务的可能性。另一方面,领投资本在行业内有着丰富的开发者/项目方资源,可以为RaaS服务商带来天然的客户群。我们可以看到,Conduit的用户就呈现出明显的Paradigm系特征。

而对于已发币RaaS项目而言,其项目的市值就是其影响力的简单量化指标。

对于有着不错影响力的RaaS项目而言,团队本身的BD能力则是长期来看决定RaaS项目天花板的关键因素。

在RaaS这样一个看似蓝海但实则可能已经接近红海的市场中,相比竞争对手们,Gelato在影响力、BD能力方面并不占据优势,其优势更多的在于团队专攻开发者服务领域多年,从而可以提供的更加全面的开发工具套件。

3.2 通证模型分析

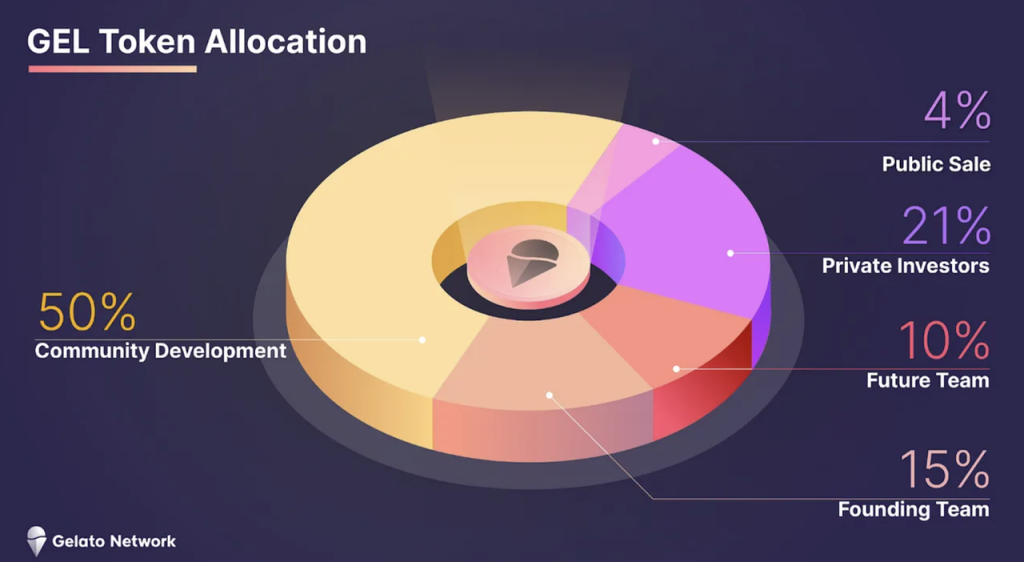

Gelato Network的治理代币$GEL总量 420,690,000枚,其分配情况如下:

- 50%分配给社区发展(后来经过去年3月份的治理投票,将20%留做进一步的融资)

- 4%分配给在21年9月份进行的公募

- 21%分配给私募的投资者,投资者的代币在2022年9月和2023年9月分别释放一半(后来经过治理投票,原定于23年9月释放的代币提前到23年2月释放)。

- 25%分配给团队,其中15%分配给当前团队;10%分配给未来的团队。团队代币锁仓1年之后释放25%,剩余部分分三年线性释放。

依据锁仓条款,目前公募私募投资人的部分都已经流通,社区部分锁仓27%的代币,团队的代币剩余15%处于锁仓状态,总体流通比例为58%。

通过对链上数据的分析我们发现,私募投资者中,包含IOSG和Dragonfly的4个地址并未出售过其$GEL代币,上述四个地址总计持有12.4%的 $GEL。

目前,GEL的流通市值1.64亿美元,全流通市值2.82亿美元。

根据官方文档,$GEL的用例是治理和质押。

但事实上,自从上线以来,Gelato需要治理的事项并不多,Snapshot上一共只有10个投票;$GEL也没有真正的上线质押功能(除了22年质押$GEL获得Arrakis的治理代币之外)。

总体而言,$GEL 的代币用例比较单薄。

3.3 风险

Gelato面临的风险有如下几点:

- 收入获取困难:不论是智能合约自动化还是RaaS业务,其业务模型都决定了收入获取较为困难

- 竞争对手强大:智能合约自动化领域的Chainlink,RaaS领域的Altlayer、Conduit、Caldera以及Dymension等都构成Gelato的竞争对手,相对竞争对手,Gelato的竞争优势并不足够强。

4 估值水平

不论是智能合约自动化,还是RaaS,我们目前都无法得到赛道内项目的准确收入数据,所以我们无法准确的进行估值,我们在此主要列出与Gelato形成竞争关系的几个项目的流通市值和全流通市值,供大家参考。

5.参考内容与致谢

- https://www.neelsomani.com/blog/rollups-as-a-service-are-going-to-zero.php

- https://twitter.com/_RayXiao/status/1742869034222182890

- https://mirror.xyz/hismrti.eth/I-aOI7SfOItFb51prXpX3hhy-3_9EYu-jaMdIsQExXc

- https://mirror.xyz/hismrti.eth/SOq1l9dU-rWOd_pUoUZZAHIJDf_SuBudRZO8ux-3XNw

- https://www.neelsomani.com/blog/rollups-as-a-service-are-going-to-zero.php