本篇关注借贷赛道,尤其是新公链阵营与以太坊阵营借贷项目的发展和博弈趋势。

借贷项目是Defi领域历史最悠久特最重要的板块之一,其中走出了大量的白马级项目,比如Aave、Compound、MakerDAO。早期的龙头借贷项目大都诞生于以太坊,但是近半年间随着各类新公链的快速发展,不少部署于新公链以及多链的借贷项目大量涌现。

除了部署公链的分化,借贷项目的业务类型也从基础借贷、稳定币借贷中演化出有定向场景的杠杆挖矿借贷等新型业务。除此以外,主要面向机构级客户的信用借贷、基于现有借贷协议衍生出来的风险分级协议、利率衍生品也在逐渐成长。

目前虽然很多借贷项目已经拥有了比较成熟的商业模式和充沛的现金流收入,但这个行业仍然有巨大的创新空间,依旧有可能诞生如Aave这样的新巨头。也正是因为如此,借贷项目仍然是DeFi创业团队的重点方向之一。

在扫描了近2个月内新诞生的项目后,我们挑选了4个比较有代表性的借贷项目来进行重点分析,它们或是业务爆发迅速,或是有独到的机制创新,通过这篇研报,我们尝试回答以下问题:

- 这些项目的实际业务情况如何?

- 它们有哪些产品定位、机制或代币设计上的创新?

- 对于那些增长迅猛的项目来说,其增长来源是什么,其可持续性如何?

Contents

1. 借贷生意的赛道价值

与交易平台一样,借贷项目也是加密世界的基础流动性层,其在加密世界中扮演着银行的角色,其本质是协调多方的资金供需,将流动性进行跨期匹配。这个赛道的业务天花板将会随着加密商业规模的扩张而同步扩张。

另一方面来说,资金匹配的需求是长期的,这个赛道的永续性毋庸置疑。虽然目前加密借贷的资金需求主要来自于为投资加杠杆、套利和短期的资金周转,但随着合规的进步,传统世界和加密金融之间的通道终将打开,将现实领域的抵押物(如不动产、企业债权)引入借贷平台,通过稳定币的方式为非加密玩家发放贷款都是正在逐渐发生的事,这些将为行业带来更大的发展空间。

无论作为这个行业的创业者、投资者还是普通用户,加密借贷的赛道目前远远不是最终形态,仍有大量的新产品和丰富的投资机会值得我们期待。

2. 借贷市场概况

截至2021年9月16日,Defi的总TVL已经创出5月以来的新高,来到1800亿美金。其中借贷的TVL占比虽然有所下降,但仍然占据大头,其TVL约为500亿美金。

TVL前15名的借贷协议(未包含Makerdao、Liquity),数据来源:DefiLlama

就未偿借款来说,目前所有借贷协议的未偿借款金额约为300亿美金。

借贷协议的借款总量,数据来源:Debank

从业务量来说,老牌项目Aave、Compound和MakerDAO依旧牢牢占据着前三的位置,其TVL占到了整个借贷市场的70%以上。

然而,新兴借贷项目的崛起速度也非常惊人,其中进入TVL前十的项目包括Terra上的Anchor(31.2亿美金)、雪崩协议上的Benqi(12.3亿美金)、BSC上的Qubit(4亿美金),与发家于以太坊的借贷三巨头不同,这些快速成长的借贷生力军全部来自于以太坊的竞争对手,也就是当下最热门的叙事——新公链。

更让人吃惊的是,这其中除了Anchor的上线时间较早(今年3月)之外,另外两个项目的正式上线时间仅仅一个月不到。

而在借贷的业务类型上,无论是项目的数量还是资金量,都是基础借贷类的项目占比更高,其次是杠杆挖矿的借贷类项目,其他比较新的如风险分级利率产品等的业务量目前都比较小。

本篇研报将重点关注近1-2个月新诞生且业务增长迅猛(TVL已进入借贷类前15名)的借贷项目,以及在机制有上诸多创新组合的项目Euler。

具体包括:

以下进入各项目的具体梳理和分析。

3. 各项目综合情况分析

在本部分,笔者将对4个项目的产品定位、项目特点、业务情况、通证模型和风险控制,进行呈现和分析,以求尽可能整体地剖析这四个新兴借贷项目。

3.1 Qubit

3.1.1 项目情况

产品上线时间:2021年8月24日

Qubit是一个去中心化的货币市场,采用了主流的借贷资金池模式。Qubit的开发和运营团队是Pancakebunny背后的团队——Mound,其首先部署于BSC上,后续有多链拓展的计划。

3.1.2 项目特点

Qubit相对于其他基础借贷类项目的主要特点有:

- 其代币QBT在锁仓后可以提升存款用户的收益率,称为“Boost”功能

- Qubit属于Mound的产品矩阵的一部分,Mound旗下的产品有很强的组合性

- Qubit不支持闪电贷功能

3.1.3 业务情况

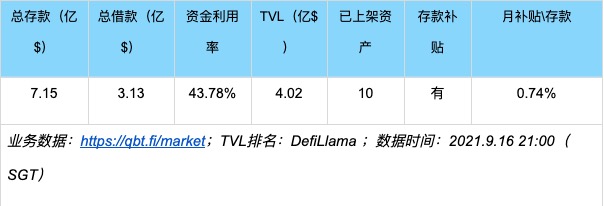

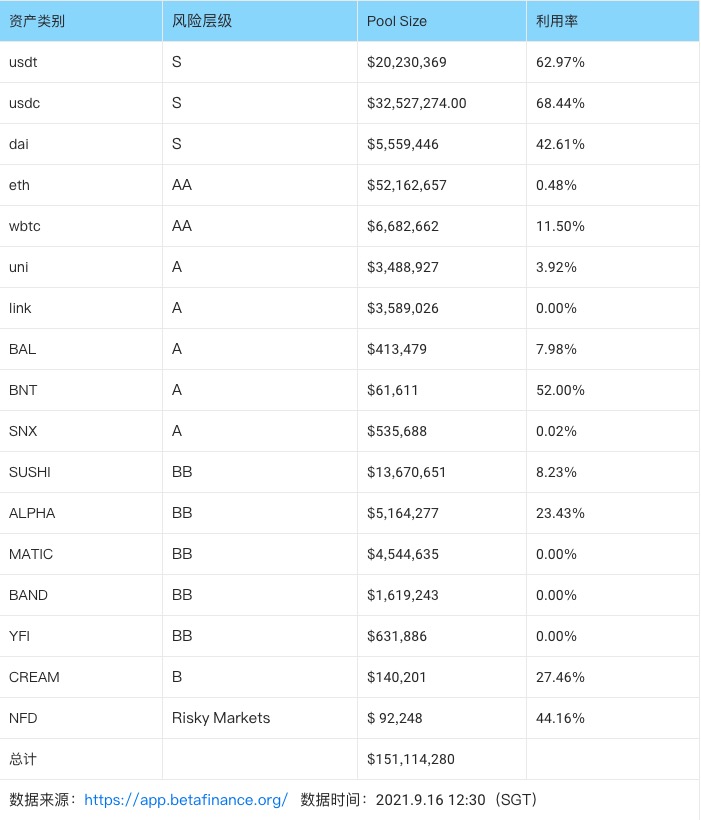

业务数据

Qubit的核心业务数据如下:

我们可以发现,Qubit的项目虽然上线不到一个月,目前已经拥有了可观的存款量,资金利用率也比较高。这跟Bunny此前积累了大量的BSC用户,以及项目的代币补贴金额较高有关,目前QBT单日的补贴金额在19万美金左右。

3.1.4 产品UI\UX

Qubit的产品UI风格简洁清晰,交互流畅,关键数据的展示合理且详尽,整体使用体验较好。

Qubit产品主界面,https://qbt.fi/app

而且Qubit具体资产的当前业务数据和风险参数都很详尽,并作了图形化处理,还有一些历史数据可查,这点值得肯定。

Qubit的具体资产数据,https://qbt.fi/market/BNB

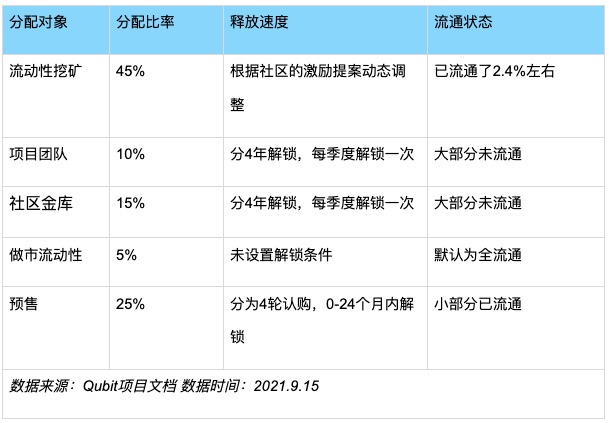

3.1.5 通证模型

总量与供给

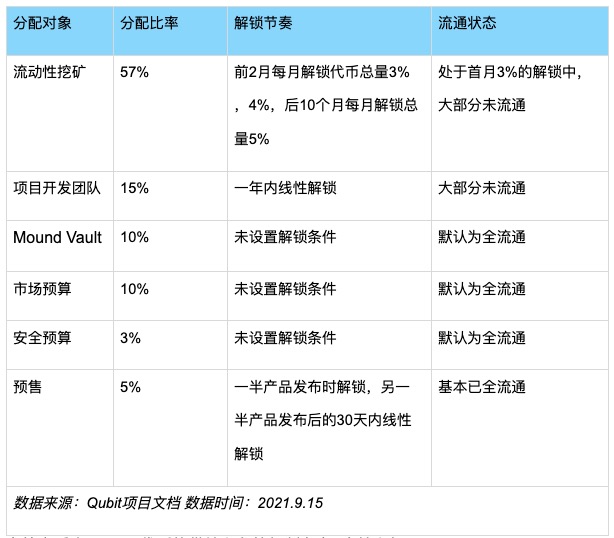

QBT总量10亿枚,其中57%用于流动性挖矿奖励,剩余43%都由团队掌控,其具体分配比率如下:

QBT分配比率,来源:Qubit项目文档

而总量10亿的QBT将在一年内分发完毕,所以QBT未来的12个月均面临着非常大的通胀压力,其具体代币解锁节奏如下:

在笔者看来,Qubit代币的供给和释放机制存在2个核心问题:

- 团队控制部分的占比较高,且大部分没有设置严格的代币解锁条件,团队利益与项目的长期绑定不足

- 流动性挖矿部分的代币释放过快,导致一年后项目可能缺少足够的补贴预算,不利于项目的长期发展

代币价值捕获

核心功能:收益加速

截至到目前,QBT的主要功能是在锁仓后获得qScore,通过qScore,存款用户可以加速自己的存款收益(来自QBT存款补贴的增加)。

该机制与Curve的Locker机制类似,Curve的Locker功能和经济模型巩固了其原有的竞争优势,增加了流动性提供者和投资者的转换成本,是相当亮眼的设计。然而,当该机制应用于借贷协议上,是否还会有很好的效果?笔者对此保持怀疑态度。

首先,Curve的代币CRV之所以有人愿意买入后长期锁仓,是由Curve在稳定资产业务链的强势地位,以及多个参与方对Curve治理权的竞逐所造成的。因为治理权在Curve平台意味着两样核心资源:流动性的指挥棒和收益的加速器。

由于稳定对价资产的发行方(稳定币、stETH等质押凭证以及renBTC等BTC跨链资产,都属于稳定对价资产)对其运营资产的稳定性和交易深度有着极大的要求,所以选择Curve来上架资产和吸引做市流动性是非常刚性的需求,这就造就了Curve相对于资产运营方的强势地位,这是由于其Top1稳定资产兑换平台的业务定位决定的。

PS:关于Curve,可以阅读我们的深度研报:

《Uni V3进击下的CRV:深度解析Curve业务模式、竞争现状和当下估值》了解更多

而在资产的借贷场景拓展上,资产运营方的需求远没有那么强,这也就导致Qubit治理权的需求者少了很大一块,整体锁仓意愿很难达到Curve这样的水平。

QBT除了收益加速功能之外,目前并没有别的功能场景,Qubit平台的借贷息差收入也没有QBT的回购或分红机制。

整体来看,QBT代币目前对于平台整体的经济价值捕获较弱。

3.1.6 风险控制

Qubit在风险控制上没有太特别的设计,基本采用了与主流借贷协议Aave类似的方式,每个可抵押资产都有LTV(Loan-to-Value,借款比率)和清算线(Liquidation Threshold)两个主要参数,前者决定了固定价值的抵押物可以借出资金的上限比率,后者决定了当负债/抵押物来到多少比率时,就会开启清算窗口。

不过目前Qubit所有资产的借款比率和清算线是一致的,而非Aave那样采用清算线高于借款比率的方式。

Aave平台资产的LTV和清算线参数,来源:Aave文档

Qubit的LTV和清算线参数(数据未更新),来源:Qubit文档

目前Qubit上的大部分资产的借贷率均为60%,较初期的50%略有调高。这在降低了风险的同时,某种程度上也降低了质押者的资本利用效率,尤其是所有稳定币资产的抵押率也只有60%。整体参数还有较大的优化空间。

在合约安全方面,Qubit在8月上线前只拿到了Peckshield一家的审计报告,略显单薄,而预言机采用的是Chainlink。

3.1.7 总结

Qubit上线以来的存款总量和TVL增速一度非常快,产品的数据看板功能完备,产品交互顺畅,界面也比较美观,但总体上创新点并不多。随着币价的持续下跌和补贴被资金摊薄,目前该项目TVL的回落也非常明显。值得注意的是,相较于其他借贷项目的代币以捕获协议的现金流为核心的价值来源,Qubit的代币目前没有与项目的利润挂钩,唯一的功能就是通过锁仓提升存款的代币补贴,这也造成了项目代币的内在价值疲软,而代币的高通胀则进一步加剧了代币的抛压。

3.2 Euler

3.2.1 项目情况

产品上线时间:未上线

Euler是由牛津大学研究员 Michael Bentley创立的在以太坊上开发的无许可借贷协议,开发公司为Euler XYZ。Euler XYZ在2020年赢得了Encode Club的“Spark”高校黑客马拉松,随后获得了Lemniscap领投的80万美元种子轮,其他参投的基金还有LAUNCHub Ventures、CMT Digital、Difference Ventures、Block0和Cluster,以及影响巨大的Coinbase天使投资人Luke Youngblood等。在2021年8月25日,该项目宣布获得了由Paradigm领投的800万美金的新一轮投资,其他投资方包括Lemniscap以及个人投资者Anthony Sassano(The Daily Gwei)、Bankless创始人Ryan Sean Adams和David Hoffman、Synthetix创始人Kain Warwick、Hasu(Uncommon Core 播客)。

3.2.2 项目特点

针对现有借贷项目的诸多不足,Euler进行相当丰富的产品机制创新,由于篇幅所限,仅对关键的部分进行介绍:

无许可上市机制:为长尾资产提供借贷平台

相对于目前主流借贷平台采用的许可制,Euler平台的资产引入无需许可,只要该资产在Uniswap V3上有 WETH交易对即可。当然,为了保护用户免受流动性过低,以及长尾资产波动剧烈的风险,Euler根据资产的风险将资产分为三种类别:

- 隔离层资产:用户可以存入也可以借出资产,但不能将隔离层的资产用作抵押品,另外,如果要借用不同的隔离层资产,用户需要在Euler上使用不同的账户来隔离不同资产之间的风险。

- 跨层资产:可用于普通借贷,也不能用作抵押品,不过可以用一个账户借入多个跨层资产。

- 抵押层资产:这一层的资产与大部分主流借贷平台的资产使用情况类似,可用于普通借贷、交叉借入,也可用作抵押品。交叉借入指用户在一个账户中抵押资产来借入多个抵押层资产。

通过将不同风险等级的资产隔离,Euler试图一方面提高支持的资产类别,另一方面又保证高风险资产不影响到主流资产的安全。

采用动态利率模型:提高利率定价的敏感度和准确性

该模型类似于Delphi Digital为Terra生态的借贷协议Mars Protocol设计的“动态利率模型”,一方面提高利率定价的敏感度和准确性,同时也能为存款人和协议本身获取更高的利息收入。

Euler协议中对于资金利用率和借贷利率相互之间影响的模拟,来源:euler blog

简单来说,该利率模型在Aave这类主流借贷协议的基础上做了调整,通过调整资金利用的公式,来让利率更敏感地实时适配市场的真实资金供需状况,而非现有主流利率模型的线性提高利率的方式。这样可以防止出现借贷协议只能看着用户用低成本在自己平台借款再存至其他平台获取高额挖矿收益进行套利的情况,这会导致借款人没有动力去提供借款,贷款人也不愿尽快还款的状况,最终导致借贷协议的流动性枯竭。而动态利率模型就致力于解决这类问题。

关于Euler利率动态模型的情况,具体可详见于参考资料里的《Introducing Euler》。

清算机制的大量改进:清算门槛优化、抗MEV、内部多抵押池

1. 结合抵押率和借款率定制资产清算的门槛

与主流借贷协议一样,Euler要求用户确保超额抵押,即资产价值大于负债价值,当负债价值超过抵押物的一定的比率时就会允许清算人对抵押人的资产进行清算还债。但在负债价值的计算上,Euler还引入了借款率(borrow factor)的概念,每个借款人的清算门槛都是根据与他们借入和用作抵押品的资产相关的特定风险状况量身定制的,也就是说,当借款人的风险调整后的负债价值超过抵押品价值时,就可能会被清算。具体来说,相对于原有借贷机制来,Euler的这套机制还增加了对负债物的多维风险评估,进一步提高了清算的安全边际。

2.抗MEV

目前主流借贷协议如Compound主要采用的清算激励模式为:清算人可以用固定百分比的折扣购买抵押人的资产。该机制下所有的清算人面对同一个清算机会,其潜在的盈利百分比是一致的,所以只能通过提高Gas来争夺清算机会,此处高昂的MEV价值(Gas成本)就成为了清算人的额外成本,也增加了系统的风险。另一方面,对于抵押人来说,固定的资产打折拍卖比率,也让他们丧失了损失更低的清算罚金的机会。

针对这个问题,Euler采取的方案是在清算中采用荷兰式拍卖,这一方面可以缓解清算人的共同出价,也有可能为抵押人争取到更低的资产清算损失。同时,Euler还为抵押物的提供人提供了折扣加速机制,让他有资格在清算人进行荷兰拍之前就进行自我清算,降低抵押人的损失。以上两个措施都是为了在清算中限制矿工攫取过高的MEV费用,以提高系统在清算风暴中的整体安全性。

3.使用内部多抵押稳定池清算

为了进一步降低清算人在清算中的交易成本,Euler还借鉴了Liquity协议首创的稳定池模式,并将其扩展成多抵押稳定池形式,使贷方通过提供流动性至每个贷款市场的稳定池来支持清算。

PS:关于Liquity的详细研报,可以阅读我们的研报:Liquity稳定币市场的后起之秀 来了解更多。

稳定池中的流动性提供者通过存入eToken(Euler协议的存款凭证,类似于Compound的cToken)来赚取清算抵押品奖励。当清算进行时,清算人直接使用来自稳定池的流动性来偿还借款人的债务,并将获得的清算抵押品份额按比例奖励给稳定池,也就是说,贷方最终能够在清算期间将其代币被动兑换为清算抵押资产。。

举个例子来说:Euler为借出资产的USDT提供了稳定池,愿意参与稳定池的贷方,可以将自己USDT的存款凭证eUSDT存入稳定池,作为清算人的对手方,这样清算人在拍得抵押资产后就将抵押资产以折扣价(扣除自己的收益后)置换给了稳定池的存币用户,相当于稳定池的用户以折扣价购得了抵押物。

相较于Liquity仅支持LUSD稳定池,Euler的多代币稳定池具体会包含那些代币类型还未披露,但相信仍然会是以稳定币或主流币为主。

采取这种机制的优势是,协议认为借款人达到清算门槛时,清算人可以使用内部流动性来源立即进行清算,而不需要从第三方交易平台兑换资产,这在很大程度上缓解了清算人的交易成本以及在市场剧烈波动时内部清算价与外部平台价不一致,以及交易滑点过高导致清算人损失或失败的情况。

除此之外,Euler不准备采用外部预言机,而是采用资产在Uni V3上与WETH的时间加权平均价(TWAP)来衡量资产与负债之间的比率。

3.2.3 业务情况

目前Euler仅发布了其白皮书和项目文档,产品尚未正式上线。

Euler目前的产品页面

3.2.4 通证模型

在Euler已发布的信息中,暂时没有披露其治理代币Euler的总量、分配方式、解锁时间等信息。但对其代币的功能和场景做了初步勾勒。Euler将遵循Compound的治理范式,其治理功能包括可以决定资产的层级、协议的重要参数以及治理本身的框架等等。除此之外,Euler还有Vault机制,可以通过staking来保证协议的安全。

3.2.5 风险控制

由于产品尚未上线,项目资产的风险参数等信息尚未披露。在合约方面,Euler官方已经披露的合约安全合作伙伴有三家,包括Certora、Halborn、Solidified和ZK Labs(两者合作出具报告),已经拿到了2份合约的审计报告。由于Euler有较多的创新机制引入,所以原生代码量也较大,合约安全的问题是重中之重,团队还是相当重视的。

3.2.6 其他

Euler致力于成为借贷领域的Uniswap,为更多的长尾资产提供借贷流动性和可组合性,且投资人的背景实力强大。协议针对目前借贷协议的不足引入了诸多创新机制,但由于协议尚未上线,这些创新在实践层面的效果仍然有待观察。目前项目上线仍然没有清晰的时间表,不过中文社区的管理员Chris(知名加密KOL区块先生)表示9月可能会披露更多的消息。

3.3 Beta Finance

3.3.1 项目情况

产品上线时间:2021年8月17日

Beta Finance是由Alpha Finance孵化的去中心化无许可借贷平台,其特点是用户可以自发建立货币资产池,专注于长尾资产市场,以及重点满足资产做空的场景。

Beta Finance在今年7月获得了战略投资,投资方包括Spartan Group、ParaFi Capital、Multicoin Capital、DeFiance Capital 和 Delphi Digital,总体来说投资方背景相当不错。

3.3.2 项目特点

与目前主流借贷平台相比,Beta Finance有以下几个特点:

1.无许可的货币市场

与Euler一样,Beta Finance同样注意到了主流资产之外的长尾借贷市场,并将其作为主要的目标市场。用户可以自由地创建目前Beta Finance还没有的资产类别,以出借自己持有的加密资产,不过该功能暂时还未开放。

2.提供便捷的资产做空体验

通过Beta Finance,用户可以通过借入来一键做空某样资产。虽然用户同样可以在别的借贷平台借出资产做空,但是目前面临两个问题:

a.操作比较繁琐,需要抵押资产、借出做空资产、去DEX卖出做空,时间和合约费用成本都比较高

b.主流借贷平台只支持主流资产,可选择的范围很小,且主流资产的价格波动较小,做空的潜在收益空间不足

而Beta Finance在这两点上正好契合用户需求。

首先其为做空者提供了一键式的做空交互界面,用户可以快速选择自己的做空抵押物以及做空对象,Beta便会通过自己的货币市场自动借入对应空头资产并在所选择的DEX卖出做空,然后将把卖出获得的资产继续计入抵押物以降低风险。在这个过程中,用户无需与多个协议进行交互,因此省下了高额的Gas费用,也避免了面对突发的市场机会时的手忙脚乱。

Beta finance上Link的做空界面

除了做空体验的提升和成本的降低之外,Beta Finance无许可的特性以及专注长尾资产的产品定位,也意味着在Beta Finance上未来会有更丰富的非主流资产可供做空者选择,而这些非主流资产往往存在着更为广泛的做空或套保需求。

3.3.3 业务情况

目前Beta Finance的核心业务数据如下:

我们看到,尽管产品上线时间较短,但项目的TVL上升较快,一方面Alpha为项目做了背书,另一方面,官方也公开表述后续会针对存\借款和做空用户进行空投,这也为项目带来了大量的资金。不过目前Beta Finance资金利用率偏低。

而在所有已上架的资产中,USDC位居存款量和资金利用率的首位,如下图:

我们发现,由于Beta处于启动的第一阶段,其中16项资产都是由官方审核和评级的认证资产(Verified Markets),其中Risky Markets的唯一一项资产是Feisty Doge NFT的碎片化代币NFD,NFD是在NFT碎片化协议Fractional上将Feisty Doge NFT(狗狗币原型NFT)分割后的ERC-20所有权代币,属于典型的长尾资产,这也是未来Beta Finance想要支持的主要资产类型。

NFD的资产模块

3.3.4 产品UI\UX

Beta Finance的产品功能界面风格简洁,布局合理,交互的设计也符合用户的直觉,容易上手。在各个业务功能页面,数据的展示也相当详尽,让人放心。

Beta Finance的资产页面

Beta Finance的借款页面

3.3.5 通证模型

目前项目尚未发币,在官网网站上也没有找到任何与代币总量、分发方式相关的信息,对代币的用途和场景也没有描述。

预计详细的通证模型需要等待代币开始分发后才会披露。

3.3.6 风险控制

Beta Finance对于认证过的资产(Verified Markets)会进行分级,最高级为S级(三种稳定币),其次是ETH和WBTC为AA级。不同等级的抵押物对应着不同的借贷率(LTV)和清算线参数,不过目前只支持ETH和三种稳定币作为抵押物。

Beta Finance的认证资产级别以及对应的风险参数,来源:Beta Finance文档

值得一提的是,Beta Finance还就认证资产的分级逻辑和模型进行了披露,评估的维度包括资产的智能合约、交易对手方以及资产的交易情况,非常细致。

在智能合约方面,Beta Finance已经获得Peckshield和OpenZeppelin两家审计机构的报告,并与Immunefi合作开启了Bug bounty计划。

整体来看,Beta Finance在安全方面的准备还是比较完备的。

3.3.7 总结

Beta Finance拥有准确的产品定位和业务场景,主打长尾资产的借贷和做空服务,与现有大型的借贷平台形成了鲜明的差异化。其产品理念简明,长尾资产+一键做空的功能结合也有较大的市场成长空间。除此之外,Beta Finance的投资人背景相当不错。该项目虽然还未正式开始代币分发,也没有公布通证模型,但值得长期关注。

3.4 Benqi

3.4.1 项目情况

产品上线时间:2021年8月19日

Benqi是Avalanche上的第一个原生借贷协议,由Ascensive Assets领投,Dragonfly Capital、Spartan Group、Ava Labs、GBV Capital等机构参投。Benqi目前的产品与大部分主流借贷平台类似,采用了资金池的借贷模式,各项产品机制也都中规中矩,没有太多创新之处。

3.4.2 项目特点

如上文所说,Benqi本身在机制上并无太多创新之处,其TVL的飙升一方面来自于先发优势,另一方面来自于Benqi和Avax基金会联合推出的300万美金的流动性挖矿补贴,除此之外,Benqi本身还会给协议的用户分发项目代币QI作为奖励,其每月总补贴金额超过1000万美金。

3.4.3 业务情况

Benqi是雪崩协议生态里体量最大的项目,根据DeFi Llama的数据,其TVL已经占到雪崩协议总TVL的47%,称其为雪崩生态的“半壁江山”毫不为过。

目前Benqi的核心业务数据如下:

我们可以发现,Benqi的总款量和资金利用率较高,很大程度上来自当下阶段较高的代币补贴。

3.4.4 产品UI\UX

Benqi的产品界面整体比较简洁,中规中矩,相较于Qubit、Beta Finance,其展现的数据较少,仍有提升空间。

Benqi的资产市场界面

3.4.5 通证模型

总量和供给

Benqi的治理代币QI总量为72亿枚,其中45%用于流动性挖矿,具体分配比率如下:

代币分配速度如下:

代币价值捕获

QI的主要用途是治理,可以对项目的重要参数、资产上线、激励分配等进行提案和决议。目前暂时没有回购销毁代币或分红的设计。

3.4.6 风险控制

在风险参数方面,Benqi已上架资产的借贷率和清算线的参数是一致的,这一点有待加强。而在具体的借贷率上,各项已上架资产的抵押率都在60%以下,风险程度不高。

Benqi已上架资产的风险参数,来源:Benqi文档

值得一提的是,在今年7月,Benqi在产品正式上线以前就与Gauntlet达成了合作,邀请它参与Benqi的动态风险管理,具体包括减轻坏账风险、校准激励机制、提高资本效率等。Gaunlet是知名的链上风险模拟平台,目前已经与Aave、Compound、MakerDAO等有深度合作。

智能合约方面,Benqi仅拿到了Halborn一家公司的合约审计报告(今年5月取得),略显单薄。

3.4.7 总结

Benqi总体来说是一个中规中矩的借贷项目,虽然并无太多独到的业务创新,但也没有什么槽点。其爆发式的增长主要受益于8月以来雪崩协议生态的快速成长,以及雪崩协议基金会对项目的站台和大力支持。也正是因为如此,Benqi作为雪崩生态的第一大借贷平台,后续的发展上限就是雪崩的整体生态规模。

4. 新兴借贷协议的背后

本文关注和分析的4个新兴借贷协议,有的业务指标增速惊人,有的产品机制有诸多创新。从它们身上,我们可以解读出更丰富的信息。

4.1 新公链的崛起与竞争,给新兴借贷协议带来了前所未有的机会

在以太坊一家独大的时代,借贷领域的后来者面临着与Aave、Compound的直接比较与竞争,由于资金池模式的借贷平台是典型的双边市场,其网络效应一旦形成就较难超越;此外,龙头借贷协议已经被大量以太坊协议组合使用,成为了DeFi乐高的重要基座,新兴借贷协议很难取代其地位。而品牌、悠久的运营历史,进一步加宽了龙头借贷平台的护城河。

然而随着新公链的崛起,新兴借贷项目找到了属于自己的处女地,以太坊上的巨头或者还未迁移至此,或者还未站稳脚跟,新玩家拥有了与老一辈平等竞争的机会。

DeFi的快速发展为公链的资金和用户提供真实的商业场景,这大大提升了新公链的补贴效率(相比18年的Dapp开发者补贴来说),也提振了其补贴的信心。来自公链层的激进补贴,帮助新项目分摊了大量的营销成本,让它们的冷启动迅速完成。

对于新公链来说,借贷是金融生态的底层流动性来源,培育和扶植原生于自己公链的借贷项目非常重要,所以我们看到了BSC上的Venus、Terra上的Anchor、Avalanche上的Benqi的快速崛起,目前TVL前十的借贷项目已经有一半来自于以太坊之外。

4.2 新公链项目增速快,但以太坊仍是创新发源地和试验场

在本文分析的四个项目中,Qubit来自BSC,Benqi来自Avalanche,属于新公链阵营,而Euler和Beta Finance来自于以太坊。

这两大阵营的借贷项目的差异也非常明显:新公链项目的业务量起势迅速,但原生创新较少;以太坊项目的业务增速没有那么暴力,但是无论是在产品定位的差异化上,还是在模式和解决方案的创新上,都有着自己的见解。

而这是由新公链与以太坊的商业发展程度决定的。

新公链作为一块未经开垦的处女地,用户的大部分金融需求处于未满足的状态,对项目的创新要求没那么高,能用即可。而以太坊上的项目多,那些“低垂的果实”早已被摘完,新项目必须要洞察用户尚未被满足的细分需求,或是解决现有产品的问题,才可能有生存的空间。

激烈的竞争,才是以太坊创新浪潮更为剧烈的本质原因。

然而,随着新公链的项目逐渐增多,低质量、低创新项目的发展空间也会逐渐消失,更多原生自以太坊的“DeFi新商业”会被搬迁fork到新公链来,甚至还会诞生出原生于新公链的加密项目。

如果从投资的视角来审视以太坊和新公链上的新兴借贷项目,它们当中都有值得挖掘的机会,但评价的标准存在差别。

新公链项目的发展天花板受限于新公链生态的规模本身,要决定是否投新公链的借贷项目,首先是对该项目所在生态未来发展的预判,这当中公链方对项目的扶植力度也相当重要。

而以太坊上的项目,其是否找到了正确的细分市场,其机制能否解决了老一代产品的关键问题,其团队在以太坊社区的声誉和能调动的潜在资源,则是我们需要考察的关键要素。

或许随着各条公链之间势力范围的沉浮变化,以上规则又会被颠覆打破,充分拥抱和享受变化是身在这个行业必须要练就的心法。

唯一可以确定的是:无论是投资还是创业,借贷赛道的商业游戏依旧只是刚刚开始,让我们继续期待吧。

5. 参考资料

行业数据:

Coingeko: https://www.coingecko.com/

Debank: https://debank.com/

Defillama: https://defillama.com/

项目信息:

Benqi:https://app.benqi.f

Beta Finance:https://betafinance.org/

Euler:https://www.euler.xyz/

Qubit:https://qbt.fi/

文章和报道:

三分钟读懂 Beta Finance:Alpha Finance Lab 孵化的 DeFi 衍生品市场

三分钟读懂 Terra 生态借贷协议 Mars Protocol

* 以上所有内容均不作为财务建议